![]() 2017年11月21日

2017年11月21日![]() 2023年4月13日国際資産税

2023年4月13日国際資産税

「タックス・ヘイブン対策税制」制定の目的は?

最近、国際的に「パナマ文書」や「パラダイス文書」が話題になり、

「タックス・ヘイブン」についてメディアでもよく見聞きするようになりました。

そして、その対策税制である「タックス・ヘイブン対策税制」も注目を浴び、

企業の海外進出を検討されている方々から、お問い合わせを多数いただいています。

そこで今回は、法人に対するタックス・ヘイブン対策税制について解説します。

「タックス・ヘイブン対策税制」制定の目的は?

「タックス・ヘイブン(Tax Haven)」とは「租税回避地」を意味し、一般的には無税または税率が極めて低い国や地域(軽課税国)を指します。

そして、「軽課税国にペーパーカンパニーを設立して会社の利益を移転・留保し、税負担を軽減・回避する」という行為を防止するために導入されたのが、「タックス・ヘイブン対策税制」です。

この税制は1962年にアメリカにおいて最初に導入され、その後、西ドイツやイギリスをはじめ他の国においても導入されました。日本でも、1978年の税制改正において制定されています。

軽課税国の子会社の利益には、法人税は課されない!?

タックス・ヘイブン対策税制は、要件が多く規定されているため複雑に見えますが、趣旨から理解すれば決して難しくはありません。

ここでは、2つのケースを比較しながら、概要を説明したいと思います。

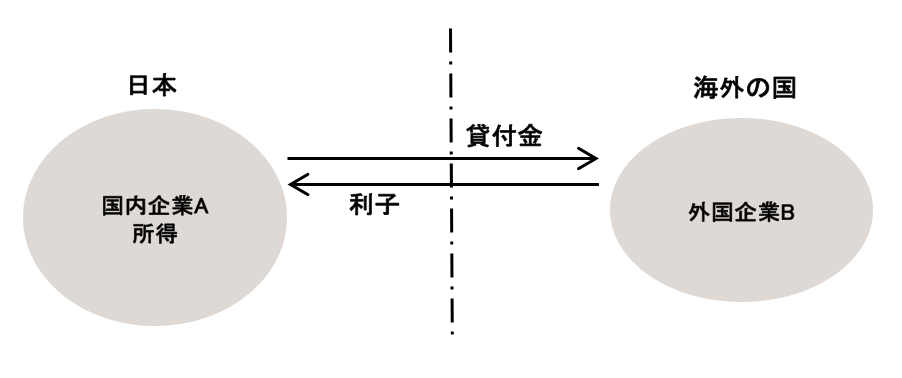

【ケース1】

日本の企業Aが海外の企業Bに、軽課税国に所在する外国子会社Cを経由せず、直接貸し付けを行う場合

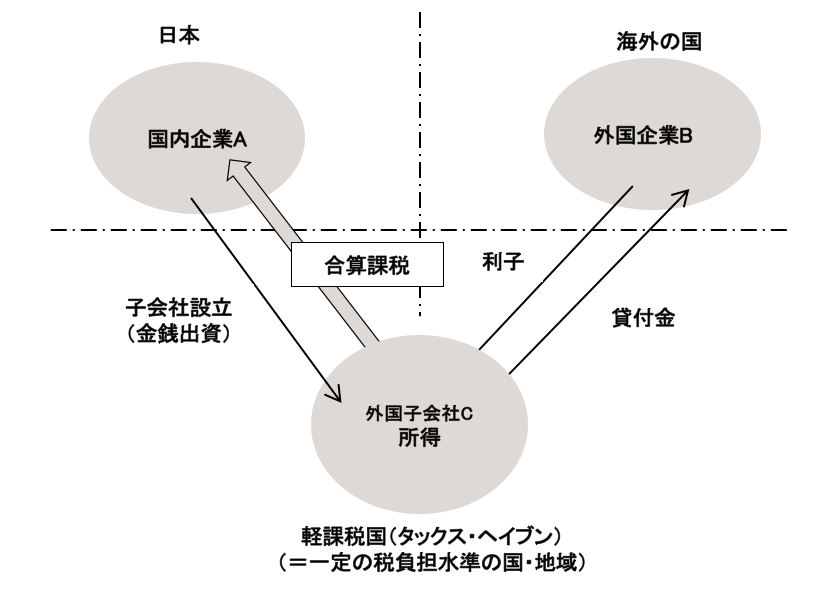

3【ケース2】

日本の企業Aが海外の企業Bに、軽課税国に所在する外国子会社Cを経由して、貸し付けを行う場合

ケース1の場合、外国企業Bから国内企業Aが受け取る利息には、日本の法人税が課されます。

ここで、課税を回避するため、ケース2のようにタックス・ヘイブン(租税回避地)にある外国子会社Cを経由して貸し付けを行い、利息についての日本における課税を回避しようとしたとします。

しかし、Cはタックス・ヘイブン対策税制から見て軽課税国にあるため、Cが受け取る利息であったとしても日本での法人税が課されることになります。

具体的には、利息にかかる所得について、Aの法人税計算上の所得に合算して課税されます。

【ケース1】

直接貸し付けをした場合

〔状況〕AがBに資金を貸し付け、利子を受け取る

〔取り扱い〕受け取った利息が日本の税率で課税される

【ケース2】

外国子会社Cを設立し、CからBに貸し付けた場合

〔状況〕CがBに資金を貸し付け、利子を受け取る

〔取り扱い〕Cが受け取る利息がAの所得に合算され、日本の法人税が課される

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)は、国際案件の圧倒的な実績と豊富な言語対応でお客様のお悩みやニーズに合ったきめ細やかなサービスを提供できるよう努めております。

ぜひお気軽にご面談のご予約・お問い合わせくださいませ。

次回は、個人に対するタックス・ヘイブン対策税制について解説します。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用