![]() 2018年2月8日

2018年2月8日![]() 2023年4月13日国際資産税

2023年4月13日国際資産税

タックス・ヘイブン対策税制はどう変わる?

2回にわたり「タックス・ヘイブン対策税制」の概要をお伝えしてきましたが、

この度、当税制の一部が改正されることになりました。

今回は、平成30年4月1日以後に適用となる改正部分について解説します。

タックス・ヘイブン対策税制はどう変わる?

従来のタックス・ヘイブン対策税制では、外国子会社の経済実態に即した課税ができていない部分があり、日本企業の健全な海外展開を阻害していました。

そこで、国際的な租税回避に対して適切な課税が行われるよう、適用対象者(納税義務者)などについて見直しが行われました。

なお、本改正の適用開始年度は、「外国関係会社の平成30年4月1日以後に開始する事業年度」となっています。

適用対象者(納税義務者)の見直し

【改正前】

タックス・ヘイブン対策税制の適用対象者(納税義務者)は、下記①または②のいずれかに該当する居住者でした。

①特定外国子会社などの発行済株式などの10%以上を、直接および間接に保有する居住者(個人・国内法人)

②特定外国子会社などの発行済株式などの10%以上を、

直接および間接に保有する同族株主グループに属する居住者(個人・国内法人)

【改正後】

従来の該当条件に加え、こちらが追加されました。

③外国関係会社との間に「実質支配関係」がある居住者(個人・国内法人)

なお、「実質支配関係」とは、居住者などが外国法人の残余財産のおおむね全部について分配を請求する権利を有しているような関係性を指します。

外国関係会社の範囲の見直し

「外国関係会社」の範囲が、次のように変更になります。

① 外国関係会社の判定における間接保有割合について、国内法人などとの間に50%以上の株式などの保有を通じた連鎖関係がある外国法人の、判定対象となる外国法人に対する持分割合などに基づいて算定することになりました。

具体的には、現状の「かけ算方式(各段階での持株割合などを乗じて計算)」から「連鎖方式(50%以上の連鎖関係があれば支配関係が連続していると判定)」へ変更となります。

② 適用対象者(納税義務者)に新たな条件(③)のが加わったことを受け、居住者などと外国法人との間に実質支配関係がある場合において、その外国法人が外国関係会社の範囲に追加されました。

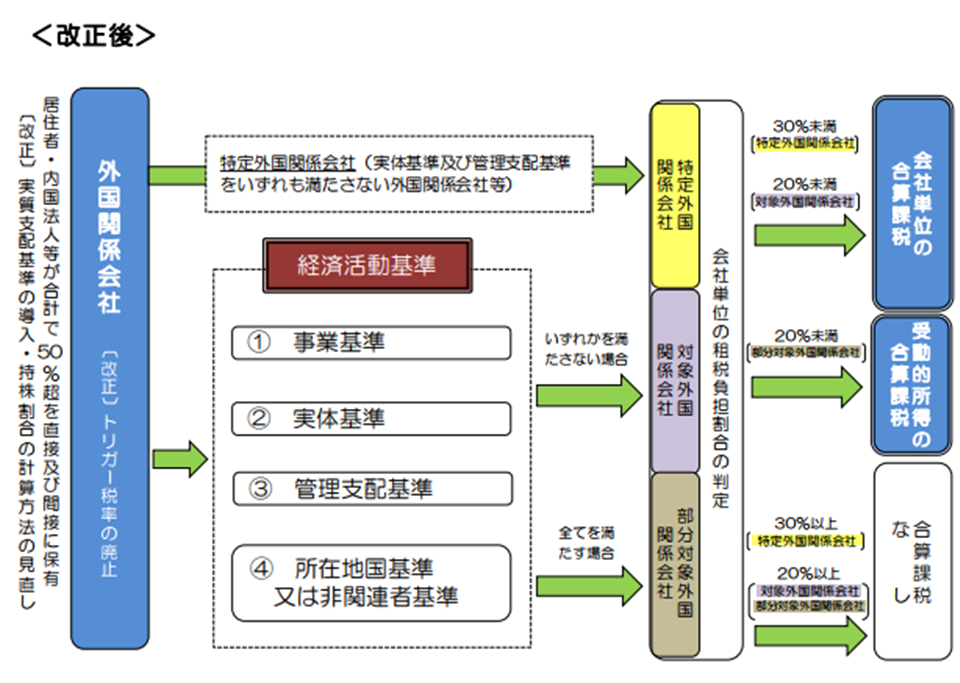

外国関係会社単位の合算課税の見直し

特定外国関係会社または対象外国関係会社の適用対象金額に係る合算課税が見直されました。

税負担割合で判定していたトリガー税率(租税負担割合20%)を廃止し、租税回避リスクの高いペーパー・カンパニーなどについては、租税負担割合が20%以上であっても、会社単位で合算することになりました。

また、実体のある事業を行っている航空機リース会社や製造子会社の所得が合算されないよう、事業基準・所在地国基準の判定方法の見直しなども行われました。

(出所)国税庁「平成29年度法人税関係法令の改正の概要」より

今回の改正に伴い、タックス・ヘイブン対策税制はより複雑化しています。検討が必要となる場合には、専門家に依頼されることをおすすめします。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)は、国際案件の圧倒的な実績と豊富な言語対応でお客様のお悩みやニーズに合ったきめ細やかなサービスを提供できるよう努めております。

ぜひお気軽にご面談のご予約・お問い合わせくださいませ。

次回は、OECD(経済協力開発機構)の情報交換規定について解説します。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用