資産の運用方法は複数あります。1億円の余剰資金を保有しており、「どのように運用すべきか」「効率的な運用方法が知りたい」と悩んでいる方もいるのではないでしょうか。

この記事では、1億円を手元資金にした場合におすすめの資産運用方法を7つ紹介します。運用シミュレーションやリスク、投資を成功させるためのポイントなども併せて解説するため、資産運用を検討中の方はぜひ参考にしてみてください。資産状況や投資目的に合わせて適切な方法を選択しましょう。

1億円は資産運用する?貯蓄しておく?

資産運用は資産を運用することで効率的に財産を増やす方法です。貯蓄をメインとした資産形成と言葉が似ているため混同されやすいですが、以下のような違いがあります。

| 概要 | メリット | デメリット | |

|---|---|---|---|

| 資産運用 | 今保有している資産を用いてさらに増やしていくこと | ・リターンを期待できる ・リスク分散ができる | ・元本割れする可能性がある ・知識や経験が必要 |

| 資産形成 | 0からお金を貯めていくこと | ・着実にお金を増やせる ・リスクが少ない | ・リターンがほとんどないこともある ・資産価値が目減りする可能性がある |

資産運用は、投資額が大きいほどリターンを期待できるのが特徴です。余剰資金が1億円あり、ハイリスクハイリターンな資産運用をしなければ、安定的に利益を得ることも可能でしょう。

また、1億円あれば投資できる選択肢が広がるのもメリットです。初期費用が高額であっても、多くの投資は始められます。

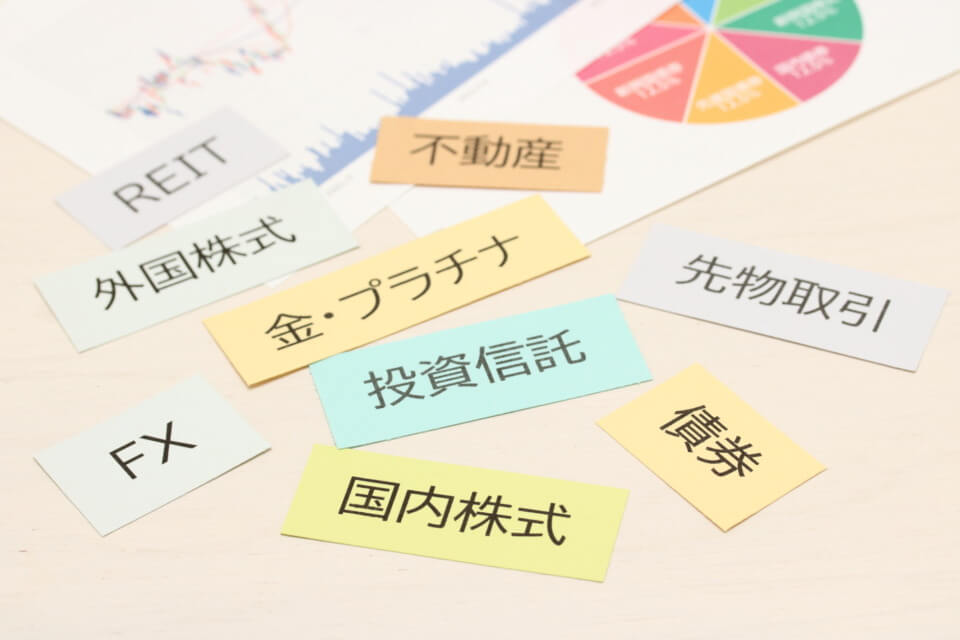

1億円の資産運用におすすめの方法7選

1億円を資産運用する際は、具体的にどのような投資方法が適しているのでしょうか。ここでは、大きな投資資金を保有する方におすすめの運用方法を7つ紹介します。各方法の概要やメリット、デメリットを解説するので参考にしてみてください。

株式投資

株式投資は企業の株式を購入し、配当金(インカムゲイン)や売却益(キャピタルゲイン)を得る方法です。株式を購入時よりも高く売ることで、差益を狙います。また、株式を保有する期間は、配当金や株主優待の恩恵を享受できるのもメリットのひとつです。

余剰資金が多くさまざまな銘柄への投資が可能なときは、ディフェンシブ銘柄への投資も検討しましょう。ディフェンシブ銘柄とはガスや電気、通信、医薬品といった景気の影響を受けにくい銘柄のことです。値動きが比較的安定しているため、損失が発生するリスクを分散させる際に役立ちます。

| メリット | デメリット |

|---|---|

| ・選択肢が豊富 ・インカムゲインや株主優待を得られる ・キャピタルゲインによるリターンを期待できる | ・値動きが激しい銘柄もある ・元本割れのリスクがある ・知識や経験による目利きが必要 |

投資信託

投資信託は「ファンドマネージャー」と呼ばれるプロが、国内外の株式や債券などに投資家から集めた資産を投入・運用する方法です。投資家は、運用によって出た利益を配当金として受け取ります。

自身で売買する必要がないため、知識や経験の少ない方でも始めやすいでしょう。また、投資信託なら少額投資も可能です。「資産をできるだけ無駄にしたくない」「まずは少額から始めて、投資がどのようなものなのか試してみたい」と考えている方にも適しています。

| メリット | デメリット |

|---|---|

| ・少額投資が可能 ・初心者でも始めやすい ・リターンを得られる | ・リターンが少ないこともある ・手数料がかかる ・元本割れする可能性がある |

債券投資

債券投資とは国や地方自治体、民間企業などが資金調達のために発行する有価証券(債券)を購入する投資方法です。保有期間に利息を得る、あるいは、売買して売却益を得るという方法で運用できます。元本保証の商品を選べば、満期を迎えた際に全額返還されるため、損失が出るリスクが低いのも債券投資の強みです。

1億円もの余剰資金がある方は、外国債券も視野に入れるとよいでしょう。外国債券では外貨でお金を貸し、外貨で利息を得ます。米ドル建ての債券が多く安定性が高いのが特徴です。国内債券と比較するとリターンも期待できます。

| メリット | デメリット |

|---|---|

| ・安定性が高い ・元本が保証されている金融商品もある | ・途中換金すると元本割れの可能性もある ・リターンは株式などに比べると小さい |

不動産投資

不動産投資は、不動産を購入して第三者に貸し出すことで家賃収入を得たり、売却時にキャピタルゲインを獲得したりする投資方法です。初期費用に回せる資金が多い場合、その分条件の良い物件を購入できるため、リターンを期待できます。

税金対策ができるもの不動産投資の大きなメリットです。1億円を現金で保有するよりも、1億円の不動産を所有しているほうが、相続税の評価額が小さくなります。また、購入資金は減価償却費に計上可能です。所得税の圧縮にも役立つでしょう。

| メリット | デメリット |

|---|---|

| ・家賃収入により安定的なリターンを得られる ・キャッシュフローを立てやすい ・税金対策にも有効 | ・物件選びによってリターンに差が出る ・知識や経験が必要 ・修繕費などの突発的なコストが発生する |

ヘッジファンド

ヘッジファンドは、投資家から集めた資金を基に、プロが資産を運用する投資方法です。投資信託と似た仕組みが採用されていますが、大口投資が基本となる点が異なります。「利益追求型」とも呼ばれており、平均10%前後の高い利回りを期待できるのが特徴です。

投資資金が1,000万円以上に設定されている金融商品も多く、潤沢な余剰資金がなければ始められません。投資資金が大きい分、ハイリスクハイリターンになる可能性があります。また、私募投信であるため情報収集が難しいという点にも注意しましょう。

| メリット | デメリット |

|---|---|

| ・利回りが大きくリターンを期待できる ・プロに運用を任せられる ・公募投信にはない金融商品があることも | ・情報を収集しにくい ・相応の初期費用がかかる ・リターンに伴いリスクが高くなる可能性がある |

ソーシャルレンディング

ソーシャルレンディング(融資型クラウドファンディング)とは、インターネット上で投資家とお金を借りたい企業を結び付けるサービスのことです。企業がソーシャルレンディングを運営する会社に利息を含めた返済をする仕組みになっており、投資家は利息を受け取りできます。

利回りの高い商品が多く、リターンを期待できるのがソーシャルレンディングの魅力です。また、期間の満了を迎えるまでは売買をする必要がないため、情報収集などの手間もかかりません。ただし、リターンが大きい分、リスクも上がる点はデメリットといえます。

| メリット | デメリット |

|---|---|

| ・リターンを期待できる ・運用の手間が少ない ・短期運用や少額投資も可能 | ・元本割れする可能性がある ・期間満了までは解約できない ・ハイリスクハイリターンの傾向がある |

プライベートバンク

プライベートバンクとは、富裕層を対象とした資産運用や資産管理を提供するサービスのことです。顧客ニーズに合った金融商品を提案してくれます。また、投資だけでなく、税金対策や老後資金に関する相談ができるのもうれしいポイントです。資産状況や人生設計に合わせたオーダーメイドのサポートを受けられます。

なお、プライベートバンクは誰でも利用できるものではありません。日本円では1億円、米ドルで100万ドル程度の資産を保有していることが利用条件(目安)とされています。一般的には出回っていないような金融商品もあるため、投資の選択肢を広げられるでしょう。

| メリット | デメリット |

|---|---|

| ・利回りの良い金融商品が多い ・投資先の選択肢が豊富 ・自分に合った投資ができる | ・手数料が高い ・サービス利用時に審査がある |

資産運用にはリスクも伴う

投資リスクと聞くと「危ないもの」「悪いこと」といったイメージを持つ方も多いですが、リスクとは必ずしも悪い意味を持つものではありません。「リターンの振れ幅=価値が不確実になる」という現象のことを「投資リスク」と呼びます。

リスクとリターンは基本的に比例し合うものです。リスクが高ければその分リターンの振れ幅も大きくなります。リスクに関する理解を深めて、しっかりと対策を立てましょう。

価格変動リスク

価格変動リスクとは、株式や不動産などの金融商品において、経済状況の変化に伴い価格が変動する可能性のことです。購入時よりも売却時の金額が小さくなれば元本を下回り、投資した商品の価格が購入時よりも上がっていればリターンを期待できます。

価格変動リスクが発生する要因は主に2パターンです。市場変化によるものと、金融商品自体が保有する性質や条件により発生するものがあります。資産運用の安定性を高めたいときは、価格変動リスクの少ない商品を選びましょう。

信用リスク

信用リスクは株式や債券、国債などを発行している国や団体が倒産したりデフォルト状態に陥ったりして、お金の返済が難しくなる可能性のことです。また、このような事態が予測されることで金融商品の価値が下落する恐れもあります。

アクティブ運用による利益追求を重視する場合は、信用リスクの発生に注意しましょう。債務不履行が起こる前に投資先を変えるなど、何らかの対策を取る必要があります。

金利変動リスク

金利変動リスクとは、金利の変動に伴い債券の市場価格が変動する可能性のことです。金利が上昇する場合は債券価格が下落し、金利が低下する場合は債券価格が上昇する仕組みです。

特に金利が固定されている金融商品は、金利変動リスクに弱い傾向があるため注意が必要です。購入後にインフレが起こり、他の金融商品の金利が上がれば、保有する商品の価値が目減りする恐れがあります。

1億円の運用シミュレーション

実際に1億円を投資した場合、どれぐらい資産が増えるのでしょうか。想定利回り(年率)と、経過年数ごとの資産額(終価係数)は以下の通りです。

| 1% | 3% | 5% | 10% | |

|---|---|---|---|---|

| 1年後 | 1億100万円 | 1億300万円 | 1億500万円 | 1億1,000万円 |

| 3年後 | 1億303万円 | 1億927万円 | 1億1,576万円 | 1億3,310万円 |

| 5年後 | 1億510万円 | 1億1,593万円 | 1億2,763万円 | 1億6,105万円 |

| 10年後 | 1億1,046万円 | 1億3,439万円 | 1億6,289万円 | 2億5,937万円 |

| 20年後 | 1億2,202万円 | 1億8,061万円 | 2億6,533万円 | 6億7,275万円 |

※1,000円単位を四捨五入

利回り1%でも、1億円を資産運用すれば20年後には約2,202万円の増額が見込めます。利回りの低い金融商品はリスクも低くなるのが特徴です。すでに潤沢な資産があるからこそ「敢えてハイリスクハイリターンの投資を選びたくない」と考えている方でも取り組みやすいでしょう。

一方、利回りの高い商品として年率10%のものに投資すれば、1年間で1,000万円も資産を増やせる可能性があります。余剰資金で効率的に資産を増やしたいと考える方は、利回りの高い金融商品を選びましょう。

1億円の資産運用を成功させるポイント

投資で失敗するリスクを抑えるためにも、事前に資産運用のポイントを確認し適切な運用を心がけましょう。ここでは、投資を成功させるための重要なポイントを3つ紹介します。

余剰資産で運用する

投資に使用するお金は、余剰資金であることが前提です。日々の生活で使用するお金や、将来のための貯蓄を使用してしまうと、万が一の際に生計を立てることが困難になる可能性があります。生活に必要な資産は確保しておきましょう。

また、運用額が大きいとリスクが発生した際の損失額も大きくなる可能性があります。できるだけ資産を無駄にしたくないと考えている方は、たとえ余剰資産で投資をしている場合であっても減らさない努力をすることが大切です。堅実的にコツコツと資産運用することが、効率的な投資につながります。

分散投資を心がける

リスクを抑えながらもリターンを求めるときは分散投資が欠かせません。分散投資には以下のように3つの方法があります。

・資産の分散:投資先の国や地域、金融商品、銘柄を変えること

・時間の分散:金融商品の購入時期をずらすこと

・長期保有:値動きの振れ幅を小さく抑えること

投資先とタイミングを分散させることで、一度に大きな損失が発生するリスクを抑えられます。また、長期保有は複利効果にも有効です。複利は運用によって得た利益を元本に含めて再投資する方法で、投資の期間が長くなればなるほど得られる利益も大きくなります。

運用のプロに相談する

1億円という大きな金額を、自身の知識や経験のみで投資することに不安を感じる方も多いでしょう。間違った方法で運用すると損失の発生につながる可能性があります。

資産運用に関する不安や疑問は、プロに相談するのが得策です。一人ひとりの資産状況や目標に合わせた投資方法を提案してくれます。投資初心者の方でも安心して資産運用を始められるでしょう。

また、相談先によっては税金対策や老後の資産形成まで包括的なサポートを提供していることもあります。金融機関や証券会社だけでなく、さまざまな会社のサービス内容を比較し、相談先を決めましょう。

1億円の資産運用方法は見つかりましたか?ネイチャーグループがベストな方法をご提案します

1億円の資産を運用することは簡単ではありません。運用方法を間違えば投資リスクが大きくなる恐れがあります。「自身で運用するのは難しい」「失敗が怖い」と感じる方は、専門家に相談しましょう。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)は、累計相談実績1万件、年間相談数2,000件以上の豊富な実績を持つコンサルティングファームです。税理士の在籍する「税理士法人ネイチャー」、資産運用に強い「株式会社ネイチャーウェルスマネジメント」で構成されています。

そのため、当グループでは資産運用のご相談から税金対策までのトータルサポートが可能です。保有資産のさらなる向上を目指し、専門知識と豊富な経験を持つプロがお客様に最適なプランをご提案いたします。資産運用を検討中の方はぜひ一度ご相談ください。

まとめ

1億円を資産運用する場合、「投資の選択肢が増える」「リターンを期待できる」といったメリットがあります。一般的な投資額よりも多いため効率的に資産を増やせるでしょう。ただし、リターンとリスクは比例します。リターンとリスクとのバランスを見ながら、希望に合ったものを選択することが大切です。

資産の運用方法や投資先選びにお困りの際はネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にご相談ください。豊富な知識と経験を持つプロが、資産運用に関するご相談から税金対策まで、お客様のお悩みに合わせて丁寧にコンサルティングいたします。

資産運用や税金対策についてどんな不安や疑問もコンサルタントが丁寧にお答えします。

お客様の保有資産をさらに増やすための最適な提案を数多くの選択肢からご提供します。

豊富な経験と、投資や税務の様々な視点から、お客様にあった税金対策を提案します。

「富裕層であればあるほど税負担が高くて困る。」「所得税・法人税の対策をしたいが難しい。」などとお困りではありませんか?

ネイチャーグループでは、参加無料のオンラインセミナーを開催しています。メディアに多く出演している弊社ネイチャーグループ代表 芦田ジェームズ 敏之が登壇し、2023年度の税制改正に対応した節税術を無料公開いたします。ご自身の資産を残すために役立つ内容のため、是非ご参加ください。