![]() 2020年8月24日

2020年8月24日![]() 2025年4月23日資産運用

2025年4月23日資産運用

定期預金の金利とは?利息を計算する方法を徹底解説!

資産運用の方法には、株式投資や不動産投資などの代表例以外にも「定期預金」という選択肢があります。一定期間お金を預けて資産を増やす仕組みですが、「金利や利息について深く知らない」という方もいるのではないでしょうか。

そこでこの記事では、定期預金における利息の取り扱いや計算方法を徹底的に解説します。普通預金との違いを理解すると、資産運用方法に有益な理由も明確になるでしょう。単利・複利の詳しい計算式も紹介します。

定期預金の金利とは?利息の計算方法

定期預金が資産運用方法のひとつとして活用できるのは、預金額を増やすことによって利息を得られるためです。まずは金利と利息の概要を理解し、資産運用に影響するポイントを押さえておきましょう。普通預金との相違点を認識することも大切です。簡単な計算方法もあわせて解説します。定期預金の知識を深めましょう。

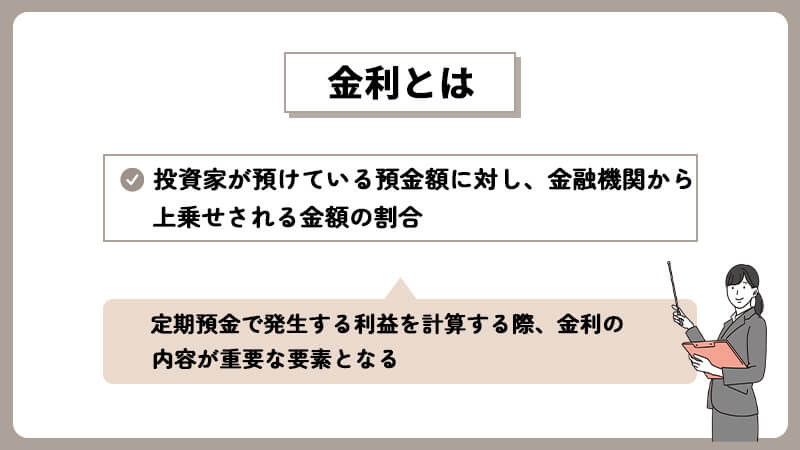

金利とは

投資家が預けている預金額に対し、金融機関から上乗せされる金額の割合を金利といいます。耳にする機会の多い「年利」は、1年間をひとつの単位としたときの利率です。「年利0.1%」「預金額に対し0.1%の金利」などと表現されます。

定期預金で発生する利益を計算する際、金利の内容が重要な要素となります。日常生活で出会うことの多い言葉でもあるため、基本的な知識として認識しておきましょう。

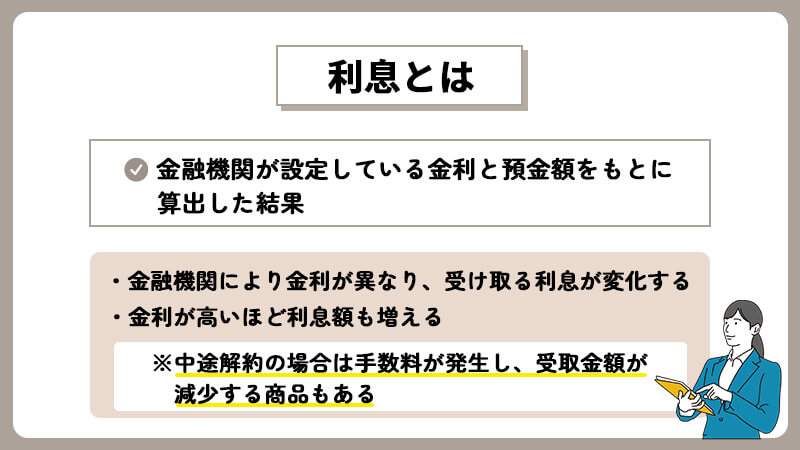

利息とは

金融機関が設定している金利と預金額をもとに算出した結果が利息です。実際には、さらに税金を差し引いた金額が投資家の手元に残ります。通常、満期や解約のタイミングで受け取るシステムです。

金融機関によって金利が異なるため、受け取る利息が変化することもポイントです。金利が高いほど利息額も増えます。ただし、中途解約の場合は手数料が発生し、受取金額が減少する商品もあるため規定をあらかじめ確認しておくと安心です。

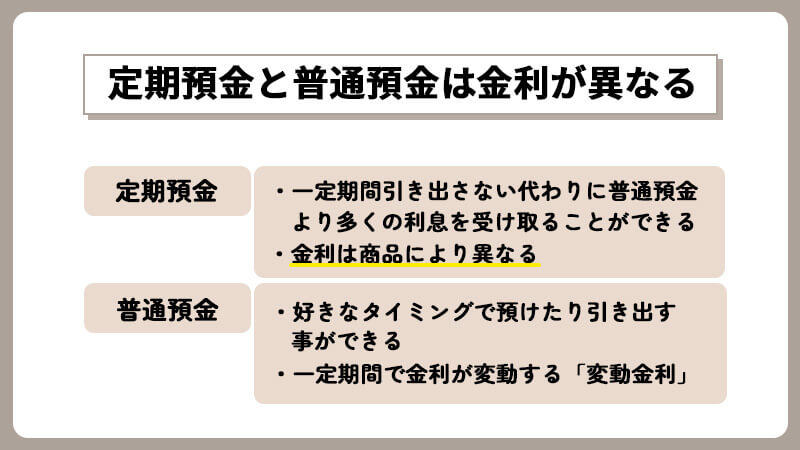

定期預金と普通預金は金利が異なる

会社から得た収入や副収入を管理するために「普通預金」を活用している方もいるでしょう。普通預金は、利用者が好きなタイミングで預けたり引き出したりできます。

一方、定期預金は原則として一定期間引き出さない代わりに普通預金より多くの利息を受け取ることができる商品です。長期間利用しないお金は、普通預金より定期預金に預ける選択がおすすめです。

長期間利用しないお金は定期預金に預ける選択がおすすめです。

金利は、預入時の金利が満期まで適用され利息額を算出する「固定金利」のほか、一定期間ごとに金利が変動する「変動金利」があります。普通預金は変動金利ですが、定期預金は商品により異なることが特徴です。どちらのタイプが自分にとって適しているかもあわせて検討するとよいでしょう。

基本的な定期預金の利息計算方法

定期預金の利息を調べる場合、預金額と金利の2つが明確であれば算出できます。厳密には税金も考慮する必要があるため、大まかな金額を知りたいときは以下の計算式を参考にしましょう。

| 利息=預金額×金利 |

|---|

年利0.1%で300万円の定期預金を想定した場合、1年間で得られる利息の計算と結果は以下のとおりです。

- 利息: 3,000円=300万円×0.001(0.1%)

変動金利の場合は金利の動きを把握する必要があります。適用される金利の割合をチェックして計算してみましょう。さらに詳しい数字を知りたいときは、国税や地方税も計算式に含めて算出します。

保有資産のさらなる向上を望まれる方に、資産運用・税金対策に特化した個人専門のコンサルファームが正しい節税方法をお伝えしています。税務効果も考慮した資産運用について気になる方は、ぜひ一度ネイチャーグループへご相談ください。

\【期間限定】今だけAmazonギフトカードプレゼント!/

定期預金の金利の最近の動向

定期預金の金利は1990年代から減少しはじめ、2020年現在もひと昔前に比べると低いといわれています。「低金利時代」と表現されるほどの低さを継続しているため、バブル経済期の状況を知っている方にとってはメリットが少ないと感じるかもしれません。

定期預金を検討するときは、候補の金融機関をリサーチして金利を把握しておくのがおすすめです。「満期まで何年か」「満期時にどのくらいの利益が出るのか」といったポイントをふまえてシミュレーションをしてみましょう。

なお、利息には国税と地方税を合わせた税率20.315%(2020年4月現在)がかかり、差し引かれます。以下は、300万円(年利0.1%)を15年間運用したときに受け取れるおおよその金額です。

| 利息(年間) | 3,000円 |

|---|---|

| 15年後の利息合計 | 3,000円×15=4万5,000円 |

| 定期預金額 | 300万円+4万5,000円=304万5,000円 |

| 納める税額(国税・地方税) | 4万5,000円×20.315%=約9,141円 |

| 最終的に受け取る金額 | 304万5,000円-約9,141円=約303万5,859円 |

定期預金の金利の計算は単利と複利で異なる

定期預金で受け取れる金額を具体的に算出するためには、単利・複利のパターンを理解しなければなりません。それぞれ計算方法が異なるため、最終的に受け取れる金額も変わります。それぞれの違いを認識し、より満足感を得られるほうを選びましょう。ここでは、単利・複利の違いや詳しい計算方法について解説します。

単利と複利の違い

まず覚えておきたいのは、単利・複利の違いです。定期預金以外の取引でも以下のようなルールが適用されます。

- 単利:預けた金額に対して利息が発生する

- 複利:預けた金額に利息を組み入れ、新たな元本として扱う

定期預金として預けた金額(元本)に対し、定められた金利の割合で利息が発生する仕組みが単利です。保有する年数を問わず元本が一定のため、受け取る利息を計算しやすいといえるでしょう。

一方、複利は発生した利息を元本に加えて新たな利息を計算します。複利には利払いの計算期間によって「1年複利」や「半年複利」などと分けられるのが特徴です。

たとえば、1年複利の場合、1年後・2年後・3年後と利息が元本に追加されることになるため、単利よりも受取金額を増やしやすいといえます。計算方法は複雑化するものの、お得さを重視するのであれば複利が向いているといえるでしょう。

単利の計算方法

預入時の元本に対して利息が発生する単利は、複利に比べて簡単に計算できます。以下は、0.1%の固定金利で100万円預けた場合の1年目~3年目における計算方法です。

| 1年目 | 利息 | 100万円×0.001=1,000円 |

|---|---|---|

| 〃 | 総額 | 100万円+1,000円=100万1,000円 |

| 2年目 | 利息 | 100万円×0.001=1,000円 |

| 〃 | 総額 | 100万1,000円(1年目の総額)+1,000円=100万2,000円 |

| 3年目 | 利息 | 100万円×0.001=1,000円 |

| 〃 | 総額 | 100万2,000円(2年目の総額)+1,000円=100万3,000円 |

さらに厳密な数字を把握したい方は、所得税と復興所得税の合計20.315%(2020年4月現在)を引いた数字を算出しましょう。

複利の計算方法

複利は金利の対象額が期間ごとに異なるため、単利よりも複雑な方法で計算しなければなりません。固定金利0.1%、1年複利、100万円を10年満期で預けた場合の式を参考にしましょう。なお、国税・地方税を引く前の数字です。

| 1年目 | 利息 | 100万円×0.001=1,000円 |

|---|---|---|

| 〃 | 総額 | 100万円+1,000円=100万1,000円 |

| 2年目 | 利息 | 100万円1,000円×0.001=1,001円 |

| 〃 | 総額 | 100万1,000円+1,001円=100万2,001円 |

| 3年目 | 利息 | 100万2,001円×0.001=1,002円 |

| 〃 | 総額 | 100万2,001円+1,002円=100万3,003円 |

| 満期(10年後) | 総額 | 101万45円 |

このように、保有する期間が長いほど総額も大きくなります。半年複利方式の場合はさらに効率的な収益化を実感できるでしょう。

資産運用における定期預金という選択

定期預金は、ほかの資産運用に比べて始めやすい方法です。「堅実な資産運用」ともいえる定期預金は、投資をしている方にとって、リスクを分散するためにも有益な選択肢といえるでしょう。相続が発生した場合は相続定期預金もおすすめです。ここからは、定期預金の魅力や有効的な活用方法を紹介します。

もっとも堅実な資産運用

定期預金は、金融機関が定めた規則に沿ってお金を預ける商品です。預けたお金を別の場所で運用したり、企業や外国に投資したりといった資産運用方法とは異なります。元本割れを起こすリスクがない点は、定期預金ならではのメリットともいえるでしょう。

ただし、資産を失う危険性がないわけではありません。銀行が破綻した場合、本来受け取れる金額が手元に戻らない可能性があるためです。大手金融機関であればリスクも軽減できますが、危険がゼロではない点を理解しておきましょう。ペイオフによる損失を避けるために、1,000万円以内の預金額に抑えておくと安心です。

ほかの資産運用方法との併用がおすすめ

資産運用の代表的な方法として挙げられる、株式・不動産・FXなどはリスクがともないますが、得られる利益が大きいことも事実です。これから投資をする予定の方は、リスクを分散する手段として定期預金を検討してみましょう。

投資用に用意した資金の一部を定期預金にあてて運用する方法も、有益な選択肢のひとつです。定期預金に一定の預け入れがあれば、ほかの投資で仮に損失が出たときでもお金を確保できます。投資と定期預金がそれぞれのデメリットを補うことで、安定した資産運用を実現できるといえるでしょう。

相続時に利用できる相続定期預金

定期預金よりも高い金利を望む方には「相続定期預金」という手段もあります。相続により財産を受け継いだ場合、金融機関に預けることで利息を受け取れる商品です。お金そのものだけでなく、相続した株式や不動産をお金に換えて預けても問題ありません。

金融機関によって金利は異なりますが、通常の定期預金に比べると高く設定されるケースがほとんどです。受け継いだ財産の用途が定まらない場合にも有益な方法といえます。複数の金融機関を比較して、自分が満足できる預け先を選択しましょう。

定期預金よりも金利の高い資産運用ならネイチャーグループ

「定期預金だと金利が低いから資産運用をしたい」「金利が高くおすすめの投資があれば始めたい」と考えていましたら、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にご相談ください。

ネイチャーグループは、資産運用と税務の両軸に長けた専門のコンサルファームです。さまざまな選択肢のある中で、お客様の目的や目標金額はもちろん、税務効果も踏まえて最適な資産運用のご提案をいたします。

ネイチャーグループなら、コスト削減と資産運用を同時に叶えられますので、ぜひお気軽にご相談ください。

\定期預金よりも確実!?手残りを増やす方法とは?/

まとめ

定期預金は、一般的に利用される普通預金よりも高い金利が設定されています。20年以上前に比べると利率は低いものの、これから長期間運用する方にとっては活用しやすい方法です。金利の種類と単利・複利といった利息計算の仕組みを把握して受取金額のシミュレーションをしてみましょう。

ほかの資産運用方法と併用して資産を増やすのもおすすめです。「どのように運用すればよいか分からない」とお悩みの方は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)までお問い合わせください。定期預金をはじめ、資産運用に関する質問や疑問解決のご希望に応えます。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。宅地建物取引士資格保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。英国国立ウェールズ大学経営大学院MBA取得。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用