![]() 2020年4月24日

2020年4月24日![]() 2024年4月21日投資

2024年4月21日投資

投資の年利はどれくらいがベスト?実利回りの計算方法は?

投資をするとき、資産を増やすためには年利を意識しなければなりません。しかし、最適な年利がわからず、どの程度を目標すればよいのか悩んでいる方もいるのではないでしょうか。目指すべき年利がわかれば、投資を行う上で重要なリスクとリターンのバランスも把握できます。

そこでこの記事では、投資の年利はどれくらいがベストなのか解説します。年利と利回りの関係や投資の種類ごとの利回りの計算方法も解説しますので、投資と年利について詳しく知りたい方は参考にしてみてください。

投資の年利はどれくらいがよいのか

堅実な投資を行うにあたって重要なのは、現実的な目標設定です。年利は多ければ多いほどうれしいのは確かですが、無謀な目標を掲げても達成は困難になります。ここでは、どれくらいの年利を目指すのが現実的なのか解説します。

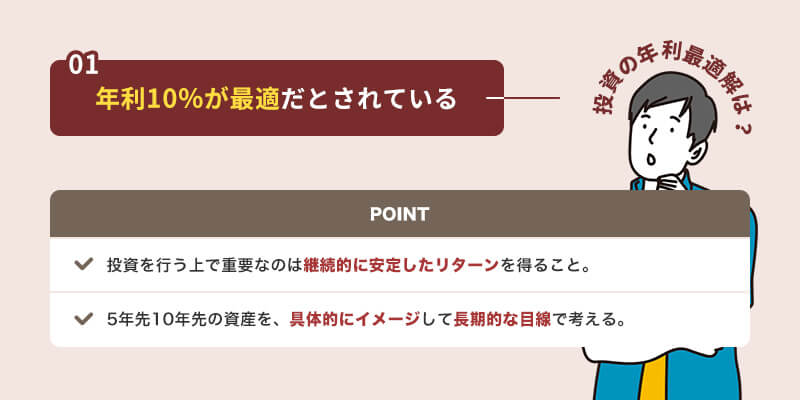

年利10%が最適だとされている

個人投資家が目標とすべき年利は10%がベストとされています。年利10%と聞くと少ないと感じる方もいるかもしれません。しかし、投資を行う上で重要なのは継続的に安定したリターンを得ることです。5年先10年先にどの程度資産が増えているのか、具体的にイメージして長期的な目線で考えましょう。

仮に元手1,000万円で投資を始めた場合、年利10%を達成し続けると、3年後には1,331万円になります。5年後には1,611万円、30年後は1億7,449万円まで増える計算です。

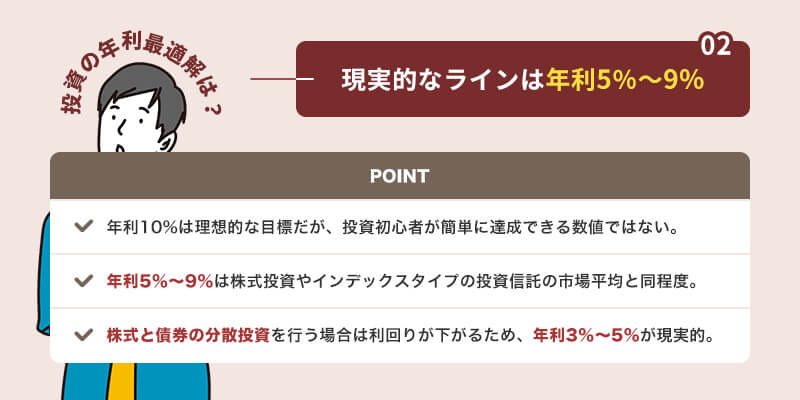

年利5%~9%が現実的ではある

年利10%は理想的な目標ですが、投資を始めたばかりの方が簡単に達成できる数値ではありません。まず目指すべき目標は、年利5%~9%が現実的といえるでしょう。

年利5%~9%は株式投資やインデックスタイプの投資信託の市場平均と同程度で、個人投資家の目標として現実的な数値です。株式と債券の分散投資を行う場合は利回りが下がるため、年利3%~5%と考えるとよいでしょう。

押さえておくべき利回りの知識

投資を始める際には必要な知識が数多くあります。たとえば、利回りと利率の違いを説明できるでしょうか。中には、両者を同じ意味と勘違いしている方もいるかもしれません。ここでは、正確な意味を押さえておきたい利回りの知識について解説します。

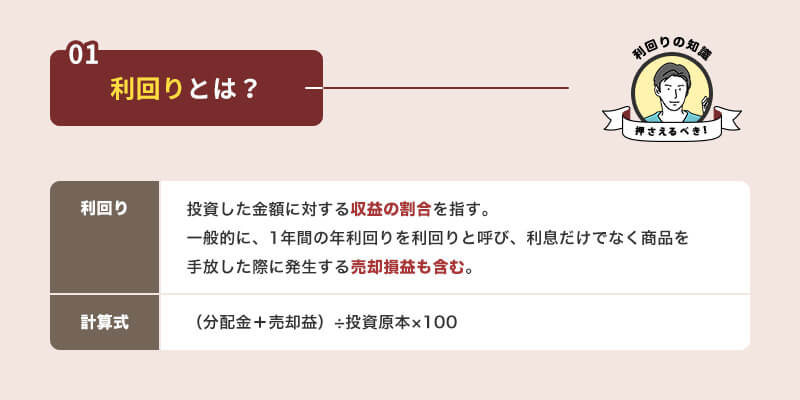

利回りとは

利回りとは、投資した金額に対する収益の割合を指す言葉です。一般的に、1年間の年利回りを利回りと呼び、利息だけでなく商品を手放した際に発生する売却損益も含みます。利回りは「(分配金+売却益)÷投資原本×100」という計算式で求めることが可能です。

たとえば、元本が200万円の商品を1年間運用し、8万円の分配金を受け取り202万円で売却したとして考えてみましょう。200万で買った商品を202万で売却しているので売却益は2万円です。この場合、「(8万円+2万円)÷200万円×100=5%」で、利回りは5%と求められます。

ただし、実際の利回りを計算するには税金を考慮する必要があるため、おおよその数字と考えましょう。

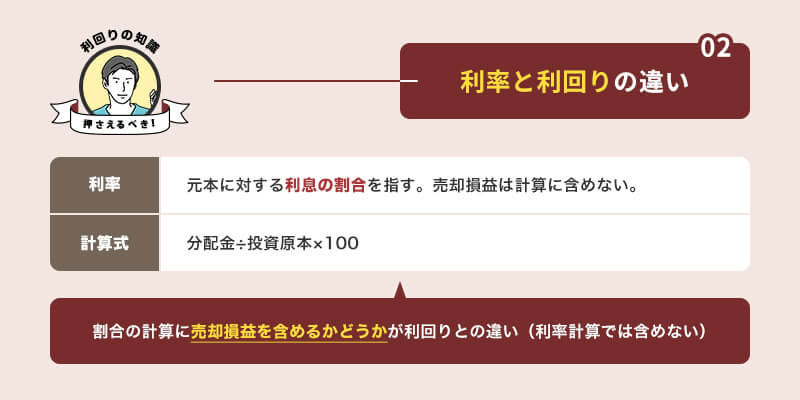

利率との違い

利率とは、元本に対する利息の割合です。利率を求めるには「分配金÷投資原本×100」の計算式が用いられます。利回りと同様の数値で考えると、元本200万円に対し1年間で8万円の分配金を得ているため、「8÷200×100=4%」で利率4%となります。

利回りが投資元本に対する利息を含めた収益割合であるのに対し、利率は利息のみの割合という違いがあります。

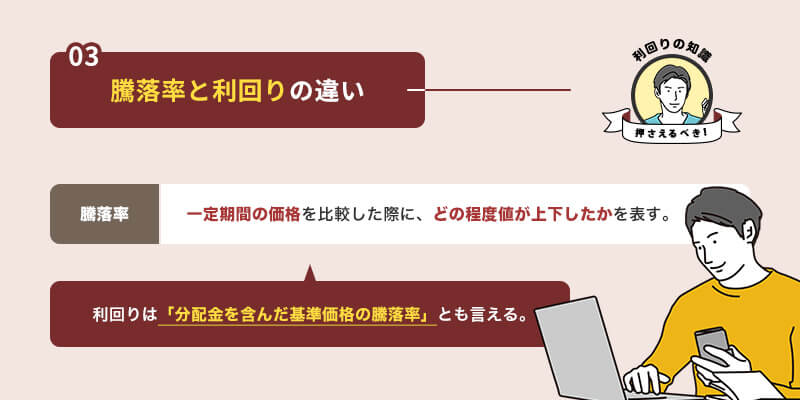

騰落率との違い

騰落率とは、一定期間の価格を比較した際にどの程度値上がりしたか、値下がりしたかを表したものです。たとえば、基準価額2万円の投資信託が1年後に2万1,000円に値上がりした場合、騰落率は5%です。利回りは「分配金を含んだ基準価格の騰落率」ともいえ、分配金がないタイプの投資信託では騰落率がそのまま利回りと考えられます。

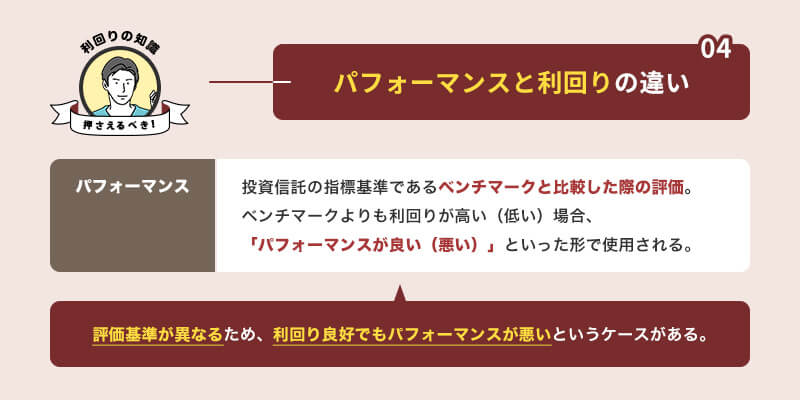

パフォーマンスとの違い

パフォーマンスとは、投資信託の指標基準であるベンチマークと比較した結果、ベンチマークよりも利回りが高ければ「パフォーマンスがよい」、低ければ「パフォーマンスが悪い」といった形で使われる言葉です。

利益の出しやすさを表している点では利回りと似ていますが、パフォーマンスにはベンチマークという基準があるため、「利回りは良好でもパフォーマンスが悪い」といったケースがあります。たとえば、利回り10%は決して悪くない数値ですが、ベンチマークが15%だとパフォーマンスが悪いと評価されます。

投資の利回りの計算方法

投資商品の利回りを計算するには、それぞれの商品に応じた調整が必要です。ここでは、「投資信託」「不動産投資」「株式投資」「ソーシャルレンディング」という4つの投資商品の利回りについて計算方法をご紹介します。

投資信託の場合

投資信託とは、複数の投資家から集めた資金を運用の専門家であるファンドマネージャーが投資し、その成果として得た利益を投資家に分配する投資商品です。分配金は投資額に応じて決まります。

投資信託は購入時に「販売手数料」が必要で、運用の際には「分配金」を得る代わりに「信託報酬」や「税金」を支払います。また、売却時は「売買損益」を得ますが、「信託財産留保額」や「税金」がかかります。利回りを求める計算式は以下のとおりです。

利回り(%)=(売買損益+分配金-販売手数料-信託報酬-信託財産留保額-税金)÷投資元本÷運用年数×100

不動産投資の場合

不動産投資とは、アパートやマンション、ビルに利益目的で投資する方法です。部屋やフロアを貸し出して家賃収入を得る運用方法が主流なので、家賃収入を目的とした投資について解説します。

不動産投資の費用項目には「不動産購入費」「家賃収入」「経費」があり、経費には維持管理費や火災保険料、固定資産税といった項目が含まれます。利回りを求める計算式は以下のとおりです。

利回り(%)=(家賃収入-経費)÷不動産購入費÷運用年数×100

家賃収入は不動産の空室状況によって変動します。入居者が増えるかどうかは築年数や立地、周囲の環境に左右され、さまざまな要素が利回りに影響を与えるといえるでしょう。

株式投資の場合

株式投資とは、株式を購入したときと売却するときの差額で利益を得るのがメインの投資方法です。株式を保有していれば株主となり、出資している企業の株主総会の議決権や株主優待を受けられる権利を得られます。

株式投資の費用項目には、「売買手数料」「配当金」「税金」「売買損益」があります。利回りを求める計算式は以下のとおりです。

利回り(%)=(売買損益+配当金-売買手数料-税金)÷投資元本÷運用年数×100

また、長期間運用する際は配当金ベースで考える「配当利回り」でも計算できます。

配当利回り(%)=(1株あたりの配当金÷株の購入金額)×100

ソーシャルレンディングの場合

ソーシャルレンディングとは、個人投資家が企業へ融資して、貸出金利に応じた利回りを得る投資方法です。最低投資額が少額なので、元手が少ない方でも参入できる融資型クラウドファンディングとして近年人気を伸ばしています。

ソーシャルレンディングに関わる費用項目は、運用中の「分配金」と「税金」です。支出の費用項目が少なく、各種手数料が不要な点が強みのひとつといえるでしょう。費用項目が少ない分、計算式もシンプルです。

利回り(%)=(分配金-税金」÷投資元本÷運用年数×100

利回りを考えるなら長期運用での投資がおすすめ

利回りや複利効果を考えるのなら、長期運用での投資が適しています。投資の利回りは激しく変動する場合もあり、短期的な取引では大きな損をすることがあるかもしれません。

長期運用はリスクコントロールがしやすく、株価に急激な値動きがあったとしても目先の価格に惑わされずに本来の株価に見合った運用ができます。設定した目標を達成するには、長期的な視野を持つことが重要です。

利回りについて勉強するならネイチャーグループへ!

利回りや投資のノウハウについてもっと深く学びたい方は、セミナーに参加して知識を得ることをおすすめします。資産運用のプロによる役立つアドバイスや旬の情報を入手するよい機会となるでしょう。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、株、不動産投資、マンション経営といった専門ジャンルに的を絞ったセミナーを多数開催しています。自分に適した資産運用法を見つけるのに役立つでしょう。

\安全で確実に手残りを残す方法とは?/

まとめ

投資の年利は10%が最適とされていますが、すぐに理想的な運用を行うのは難しいので、まずは年利5%~9%を目指すのが現実的な選択です。長期的な視野を持つ安定した運用を目指し、今後の人生を充実させるために役立てましょう。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、資産運用や資産承継を専門としたサービスを提供しています。利回りや投資について学びたい方は、ぜひセミナーにご参加ください。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用