![]() 2023年7月3日

2023年7月3日![]() 2025年4月24日資産運用

2025年4月24日資産運用

プライベートバンクとは?利用できる額やメリット、注意点などを解説

「資産をうまく管理したい」「節税しながら資産形成を行いたい」といった悩みを持っている方は、プライベートバンクの利用を検討した経験があるのではないでしょうか。

そこで今回は、プライベートバンクに関して具体的に解説します。誰が利用できるのか、海外と国内との違いはあるのかといった素朴な疑問の他、利用するメリットや選び方のポイントも紹介します。ぜひ参考にしてみてください。

目次

プライベートバンクとは?分かりやすく解説

プライベートバンクは、富裕層を対象とした金融サービスです。資産を預かるだけでなく、さまざまなサービスを提供しています。ここでは、プライベートバンクの概要や利用できるサービスについ解説します。

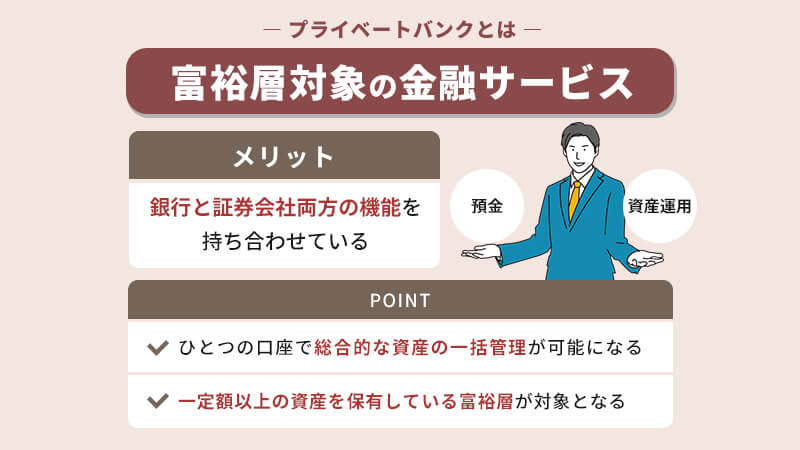

プライベートバンクとは富裕層対象の金融サービス

プライベートバンクとは、一定以上の資産を保有している富裕層に対して資産管理を行うサービスです。預金だけでなく資産運用の提案なども担っており、銀行と証券会社両方の機能を持ち合わせています。ヨーロッパやアメリカなどを中心として普及していましたが、近年では日本でも注目されている金融サービスです。

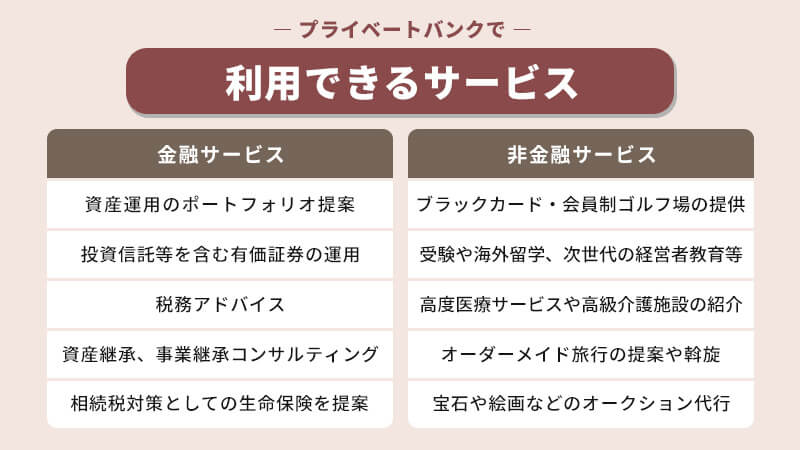

プライベートバンクで利用できるサービス

プライベートバンクで利用できるサービスは、機関によってさまざまです。ここでは、その一部を「金融サービス」と「非金融サービス」に分けてまとめました。

〈金融サービス〉

・資産運用のポートフォリオ提案

・有価証券の運用

・税務アドバイス

・資産継承、事業継承コンサルティング

・相続税対策としての生命保険を提案

〈非金融サービス〉

・ブラックカード発行や会員制ゴルフ場の提供

・受験や海外留学、経営者教育などのサポート

・高度医療を受けられる医療施設や高級介護施設の紹介

・オーダーメイド旅行の提案や斡旋

・宝石や絵画などのオークション代行

プライベートバンクを活用して保有資産のさらなる向上を望まれる方に、資産運用・税金対策に特化した個人専門のコンサルファームが正しい節税方法をお伝えしています。税務効果も考慮した資産運用について気になる方は、ぜひ一度ネイチャーグループへご相談ください。

\【期間限定】今だけAmazonギフトカードプレゼント!/

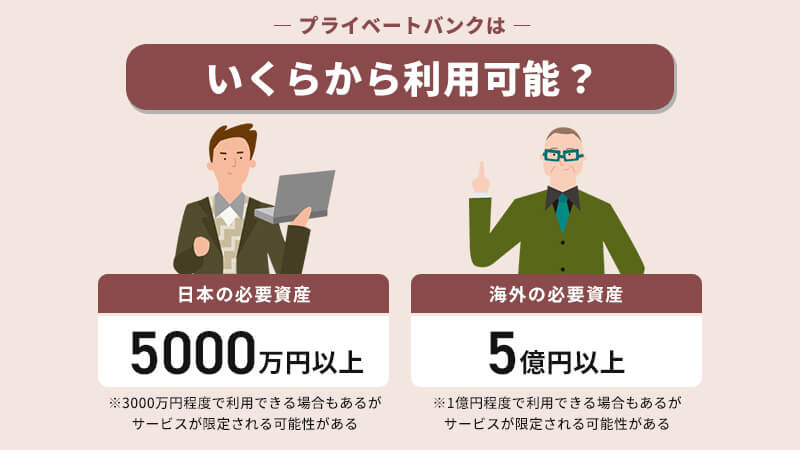

プライベートバンクはいくらから利用可能?

富裕層を対象としているプライベートバンクの口座開設は、必要な最低預金額が決められています。その額は金融機関によってさまざまで、具体的な数字は公表されていません。そのため、ここではプライベートバンクを利用できる最低預金額の相場を紹介します。

日本は資産5,000万円以上が一般的

国内では、資産5,000万円以上で利用できるケースが一般的です。しかし、同じ金融機関内でも利用するサービス内容によってさまざまで、3,000万円程度の資産で利用できる場合もあります。いずれにしろ、普通の銀行に比べると利用できる方は限られているといえるでしょう。

海外は資産5億円以上が一般的

海外のプライベートバンクは日本と比べて必要な資産額が高い傾向にあり、5億円以上が必要だと考えて差し支えないでしょう。中には1億円程度でも利用できる場合もありますが、受けられるサービスが限られてしまうなど、注意が必要です。

プライベートバンクと一般的な金融機関の違い

一般的な金融機関とプライベートバンクとではターゲットや利用目的が異なるため、自ずとサービスの相違点が生じます。ここでは、双方の相違点を3つに分けて紹介します。

利回り

一般の金融機関より高めの利回りを期待できるのが、プライベートバンクの特徴です。例えば、一般的な金融機関では投資信託を多く取り扱っていますが、プライベートバンクでは投資信託よりも高い利回りを期待できる金融商品を取り扱っています。

投資信託の利回りは一概にはいえませんが、一般的には2~8%程度なことが多いでしょう。対して、プライベートバンクは3〜10%に及ぶケースもあります。

手数料

プライベートバンクを利用する際には、一般的な金融機関にはない手数料が発生することがあります。

〈プライベートバンクでかかる手数料の一例〉

・口座残高に応じて発生する資産基準手数料

・資産残高や取引回数などに関係なく発生する固定報酬

・金融商品の購入時にかかる売買手数料

・運用結果に応じて発生する成功報酬

料金体系はサービスによってさまざまであるため、事前に確認しておきましょう。

審査

プライベートバンクは口座開設時の審査が厳しい傾向にあります。一般的な金融機関の場合、本人確認や書類に不備がなく、犯罪や不正の恐れがなければスムーズに口座開設が可能です。

一方、プライベートバンクは身元確認はもとより、金融資産額や最低預入金額などを厳しくチェックされます。「口座開設には想像以上の手間や時間がかかる可能性がある」と覚えておくとよいでしょう。

プライベートバンクのメリット

一般的な金融機関や証券会社では購入できない投資商品を購入できるなど、プライベートバンクは独自の魅力を持っています。ここでは代表的なメリットを3つ紹介します。

自分に合った資産運用が実現する

プライベートバンクは専門の担当者がつきます。個人の資産状況やリスク許容度などの運用方針を汲み、オーダーメイドの資産運用サポートを受けられます。自分に合った資産運用を実現できるのは大きなメリットです。

さらに、家族構成や年齢を元に相続発生時の税金や負債までを考慮した上でサポートしてくれます。資産運用の知識が少ない方や、第三者からのアドバイスを参考にしたい方には心強いサービスでしょう。

投資の選択肢が多い

プライベートバンクなら、メジャーな金融商品だけでなく、一般的な証券会社では扱っていない金融商品も投資先として選べます。例えば、CATボンドや仕組債、優先出資証券といった商品も提案してもらえるケースがあります。

また、場合によってはIPO(新規公開株)の優先割り当てを受けられる点もメリットのひとつです。

人生設計に関するサービスも受けられる

プライベートバンクの担当者は、顧客の資産状況や家族構成などを詳しく把握しています。そのため、資産運用だけでなく人生設計に関する相談も可能です。例えば、子どもの受験や海外留学のサポート、医療施設の紹介などが挙げられます。

担当者は顧客との長期的な付き合いを望んでいます。信頼関係の構築を積極的に努め、頼れる存在となってくれるでしょう。

プライベートバンクを利用する際の注意点

プライベートバンクは「投資の選択肢を広げられる」「資産運用以外の相談に乗ってもらえる」といったメリットがありますが、その分、注意したい点もいくつかあります。ここでは、一般的な金融機関と比較した際のプライベートバンクの懸念点を解説します。

手数料が割高に感じる場合がある

プライベートバンクへは、口座保有にかかる固定報酬や運用結果次第で発生する成功報酬などの支払いが必要です。一般的な金融機関では受けられないサービスが充実していますが、とはいえ、手数料が割高に感じることもあるでしょう。

運用が思うようにいかない場合、手数料が大きな負担となる可能性は十分にあります。赤字が続かないよう、購入する金融商品や利用するサービスの見直しは随時必要です。

サービスの利用には条件をクリアしなければならない

プライベートバンクは、一般的な金融機関よりも厳しい審査があることで知られています。具体的な内容は公表されていませんが、資産保有額が条件を満たしていても利用できないケースもあるでしょう。また、信用を重視し、紹介制を採用しているプライベートバンクも存在します。

なお、利用している金融機関に多額の資産を預けていると、金融機関からの招待を受けられる場合もあります。

担当者の品質が一定とは限らない

プライベートバンクの担当者は頼れる存在ですが、品質が保たれているとは限りません。提案内容には波があり、場合によっては満足のいくサービスを受けられない可能性があります。顧客の要望や目的を把握せず、購入してほしい金融商品ばかり提案してくるケースには要注意です。

また、証券会社出身の担当者と銀行出身の担当者とでは、提案してくる資産運用の方針が異なる場合もあります。一概にはいえませんが、証券会社出身は積極的、銀行出身者は保守的な傾向があるといわれています。

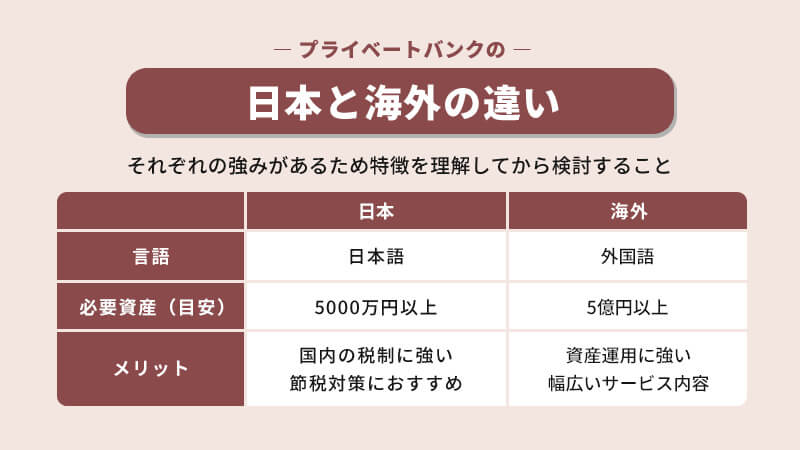

日本と海外のプライベートバンクの違い

日本のプライベートバンクと海外のプライベートバンクとでは、当然ながら言語の違いがあります。日本語を話せる担当者がいる場合もありますが、いなければ外国語で手続きを進めなければなりません。その分、手続きが煩雑に感じることもあるでしょう。

また、日本のプライベートバンクは国内の税制に詳しいため、節税対策を目的とした資産形成に長けています。一方、海外のプライベートバンクは資産を増やし次世代に引き継ぐことを目標にしていることから、運用のノウハウを多く持ち合わせており、サービス内容も幅広い点が特徴です。

代表的なプライベートバンクの種類

日本を含み、世界ではさまざまな金融機関がプライベートバンクのサービスの提供を行っています。特にスイスには、世界最大規模の老舗バンクが存在します。そこでこの項目では、スイス系と日系のプライベートバンクをいくつか紹介します。

スイス系

UBSは50を超える国にサービスを提供する世界規模の金融機関です。2023年3月、同じくスイス金融最大手だったクレディ・スイスの買収劇は話題になりました。

スイス系の代表的なプライベートバンクは、老舗で規模が大きい傾向にあります。また安定した運用を好み、他国と比べて低めの利回りで運用されている点が特徴です。投資銀行部門がないジュリアス・ベア、ピクテ、ロンバー・オディエも、リスクを抑えて保守的な運用を行うプライベートバンクのひとつです。

日系の証券会社

日本では、日本の独立系証券会社である野村證券をはじめ、大和証券やみずほ証券、三菱UFJモルガン・スタンレー証券といった証券会社がプライベートバンキングサービスを提供しています。

通常の個人には販売していない金融商品の購入や、顧客ニーズに沿ったポートフォリオの提案などを行っており、利回りの相場は5%~10%程度です。

日系の銀行

三菱UFJ銀行や三井住友銀行、みずほ銀行などがプライベートバンキングサービスを提供しています。三井住友銀行は、2017年にイギリスの銀行との合弁事業を解消、プライベート・アドバイザリー本部として独自運営を開始しました。

またみずほ銀行は、みずほフィナンシャルグループのトップ顧客を対象として、アメリカの金融機関と提携しながら幅広いサービスを提供しています。

利回りの相場は日系証券会社と大きな差はありませんが、選択できる金融商品は証券会社と比べて少なめです。

プライベートバンクの選び方

提供しているサービスや手数料、運用方針はプライベートバンクによって異なるため、どのようなポイントで選んだらよいのか悩む場合もあるでしょう。プライベートバンクを選ぶ際は、以下3つを重視してみてください。

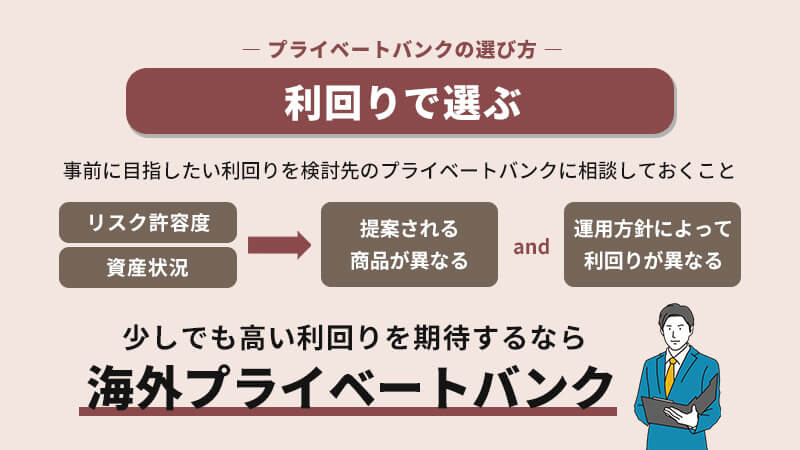

利回りで選ぶ

プライベートバンクと一概にいっても、運用方針によって利回りはさまざまです。少しでも高い利回りを期待したい場合、運用ノウハウを豊富に持ち合わせている海外プライベートバンクが向いているといえます。

ただし、リスク許容度や個人の資産状況などによって提案される金融商品は異なるため、どのプライベートバンクを利用する場合にも、事前に目指したい利回りを相談しておきましょう。

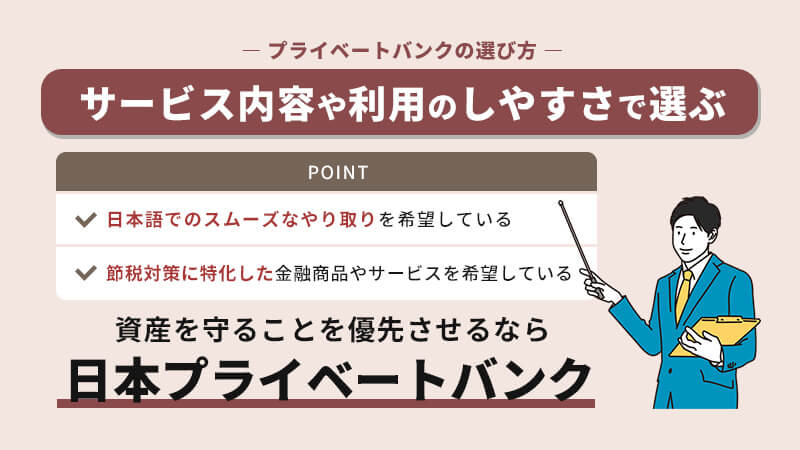

サービス内容や利用のしやすさで選ぶ

コミュニケーションの取りやすさを重視する場合は、日本語でやりとりができるプライベートバンクが適しています。

特に国内のプライベートバンクは日本の税制や法務に詳しく、具体的な節税ノウハウを持つ担当者も多いです。資産を増やすより守ることを優先させたいのであれば、日本のプライベートバンクのほうが向いているでしょう。

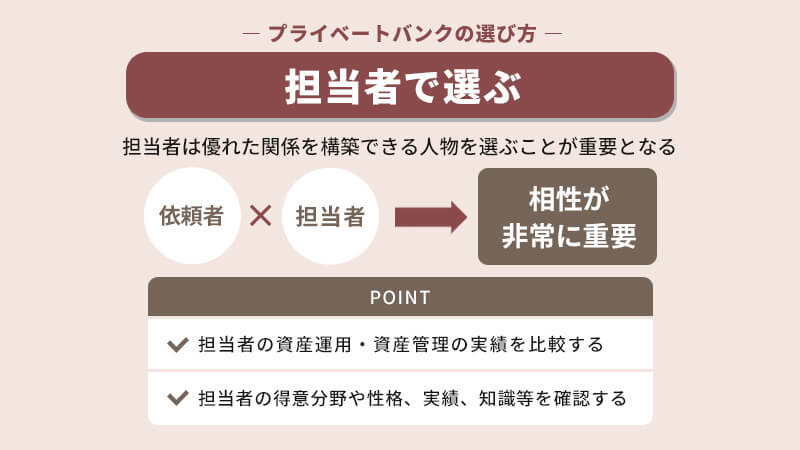

担当者で選ぶ

担当者とは長期的な付き合いになることが多いため、優れた関係を構築できる人物を選ぶことは重要です。プライベートバンクを利用する前に、担当者とはよくコミュニケーションを取ることをおすすめします。相性が良く、自分に寄り添った対応をしてくれるかどうかを重視しましょう。

海外のプライベートバンクを検討する際も、コミュニケーションの取りやすさは重要な要素です。

資産管理で悩んでいませんか?ご相談はネイチャーグループへ

「資産を効率良く増やしたい」「節税をしながら資産管理をしたい」という目的でプライベートバンクの利用を検討している方は、ぜひネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)へご相談ください。

富裕層に熟知した税理士が、数多くの選択肢の中から一人ひとりに適した資産管理方法をご提案いたします。国際税務も得意としており、国内外問わず多くの相談実績があります。大切な資産を増やしたい方、守りたい方のお力になれます。

まとめ

プライベートバンクは、一定以上の資産を保有する富裕層を対象としたサービスです。投資先の選択肢を広げられる、担当者に人生設計の相談も乗ってもらえるといったメリットがあります。

海外と国内のプライベートバンクでは強みが異なり、また国内のプライベートバンクでも運用方針やサービスはそれぞれ異なります。どのような資産運用・管理をしたいのか、十分に検討してから選ぶことが大切です。

資産管理方法について具体的なアドバイスを受けたい方は、ぜひ一度ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)へご相談ください。富裕層向けの豊富なコンサルティング実績をもとに、お悩みの解決にベストを尽くします。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。宅地建物取引士資格保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。英国国立ウェールズ大学経営大学院MBA取得。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用