![]() 2020年9月7日

2020年9月7日![]() 2021年12月23日税務

2021年12月23日税務

土地の相続税額を知りたい!計算方法から節税対策まで徹底解説!

資産運用や相続税対策を検討していて、「土地の相続税額を把握しておきたい」という方もいるのではないでしょうか。そこでこの記事では、土地の相続税額の計算方法や節税対策について紹介します。土地にかかる相続税額を計算するには、まず遺産総額を把握することが必要です。

相続財産の一部としての土地について理解を深めることで、資産運用や相続税対策をクリアに検討できます。相続税額の計算方法や節税対策について概観し、適切な資産運用のプランを立てましょう。

目次

土地は相続税の対象になる

さまざまな相続財産の中で、土地は相続税額に占める割合が大きくなりやすい財産です。しかし土地の評価額を算出しただけでは、土地にかかる相続税額は判断できません。課税対象となる相続財産について概観し、土地の相続税額が計算できる基礎を把握しましょう。相続税の基礎控除額についても触れます。

相続税が課税される財産について

相続税の課税対象となるものは、相続開始時点で被相続人が所有していた、金銭的価値のある全ての財産です。現金・預金・不動産だけでなく借入金や未払金といった、いわゆる「マイナス資産」も含みます。

死亡保険金や死亡退職金なども被相続人に権利が帰属するため、「みなし相続財産」として課税対象です。配偶者や子の口座に被相続人の現金を預けていた場合、被相続人の財産の一部として課税対象となるケースもあります。

特許権や著作権などの無形資産も相続税の課税対象です。債務や被相続人の葬式費用は、財産の総額から差し引いて計算します。

相続税が課税されない財産について

被相続人に所有権のある財産は基本的にすべてが課税対象ですが、墓所・仏壇・祭具などに関しては非課税財産です。ただし、宗教的な儀式に必要な限度を超えた高価な仏像や、美術品としての価値がある祭具などは課税対象となるケースもあります。

相続財産のうち、相続人が国や地方公共団体などに寄付した財産についても非課税です。この場合、非課税財産と認められるには相続税の申告に際して一定の手続きを要します。

死亡保険金や死亡退職金に関しては課税対象ですが、「500万円×法定相続人の数」に収まる金額までは非課税です。

相続税が課税対象になる金額

相続税の課税対象となる財産は多いものの、実際に相続税の申告が必要であるかは基礎控除額によって変わります。遺産総額が基礎控除額を超えなければ相続税は課されず、超えた場合は課税対象です。以下の計算式で求められます。

・基礎控除額=3,000万円+600万円×法定相続人の数

法定相続人が多いほど基礎控除額も高額になることがポイントです。配偶者は常に法定相続人であり、子・父母・兄弟姉妹の順で法定相続人となる順位が決まっています。法定相続人は相続の放棄もできますが、相続税額の計算上は法定相続人の数に含めるため、注意しましょう。

土地だけの相続税を求める流れ

土地だけの相続税を求める計算に必要な数値は、遺産総額をはじめ法定相続人ごとの相続税率などがあります。土地だけの相続税を出す大きな流れは以下のとおりです。

1. 遺産総額から基礎控除額を引く

2. 残りの金額を法定相続人で分割する

3. それぞれの取得額に相続税率をかけて合算:【相続税の総額】

4. 遺産総額に対する土地分の割合を出す(土地の評価額÷遺産総額)

5. 相続税の総額に4で出した土地分の割合をかける:【土地だけの相続税】

ステップ1. 遺産総額を計算する

土地の相続税額を算出するためには、まず遺産総額を計算することになります。数ある相続財産の中でも土地の評価額は特に計算が複雑であり、正しく評価するためには専門的な知識が欠かせません。土地の評価について基礎を把握し、土地以外の相続財産の評価方法も見ておきましょう。

土地の評価

相続財産としての土地の評価額を求める場合、土地によって以下の2種類の算出方式があります。

【路線価方式】

地価公示の価格をもとに国税庁が公表する「路線価」(相続税路線価)による方法です。主に市街地の都市計画区域では、路線(道路)ごとに路線価が定まっています。

路線に面する土地1平方メートル当たりの標準価格を示すのが路線価です。土地は形状や面積といった条件がさまざまであり、厳密なルールのもとに複数の補正率をかけて、正しい評価額を算出します。

【倍率方式】

都市計画区域外の田畑や山野など、路線価の設定がないような土地で用いる方法です。倍率方式の計算方法はシンプルであり、土地の固定資産税評価額に特定の「評価倍率」をかけて算出します。評価倍率は、路線価とともに国税庁の公式サイトで確認が可能です。

(参考: 『財産評価基準書|国税庁』)

現金預金や生命保険の金額

現金預金は相続開始時点、つまり被相続人が死亡した時点で評価します。被相続人の口座、貸金庫や自宅の金庫などにある現金預金の全てが相続財産です。

預金は、預金額だけでなく「経過利息」も含めます。経過利息とは、被相続人が死亡した時点での解約を仮定した利息です。依頼すると金融機関から「残高証明書」が発行されます。

生命保険金は、受け取りの際に保険会社から通知が送られてくるため、これに記載してある金額が評価額です。「500万円×法定相続人の人数」に収まる金額まで非課税とされています。

その他の財産

被相続人が上場株式を所有していたときは、「株価×保有株式数」が評価額です。株価は次の4つの数値のうち最も低いものを選択して評価します。

・相続開始日の終値

・相続開始日の同月・前月・前々月、それぞれ毎日の終値平均値

非上場株式の場合は、企業の財務状況などによって評価額を算出します。上場株式より客観的な指標が少ないため、正しい評価額を算出するには専門的な知識が必要です。車や貴金属・書画骨董などの財産も、相続開始時点での正しい評価が求められます。

ステップ2. 相続税率を割り出す

土地の相続税額を算出するステップとして、相続税率を割り出し、相続税の総額を確定させなければなりません。相続税の総額を計算するには、遺産総額から基礎控除額を差し引き、残りの金額を法定相続人で分割します。分割した金額からそれぞれの法定相続人に対応する相続税の税率を出し、相続税の総額を計算するまでを見ていきましょう。

遺産総額から基礎控除額を引く

相続税の計算において、基礎控除額は法定相続人それぞれではなく遺産総額から差し引きます。遺産総額1億2,800万円、法定相続人が3人のケースで計算してみましょう。

・基礎控除額:3,000万円+600万円×3人=4,800万円

・課税される遺産総額:1億2,800万円-4,800万円=8,000万円

上記の場合、8,000万円が課税対象の遺産総額です。計算の結果、0円またはマイナスになった場合、相続税は課せられません。

課税遺産総額を相続人ごとに分割する

遺産総額から基礎控除額を差し引いたら、課税遺産総額を法定相続人の数で分割します。分割の割合には民法で定めがあり、実際に相続する比率と同じとは限りません。例えば法定相続人が配偶者と子である場合、税額の計算上は1/2ずつに分配するのが決まりです。

配偶者と子2人で課税遺産総額が8,000万円のケースで、計算上の分配は次のようになります。

・配偶者:8,000万円×1/2=4,000万円

・子2人:8,000万円×1/2×1/2=2,000万円(1人当たりの額)

相続人で分割した額を基に税率を割り出す

法定相続人に計算上で課税遺産総額を分配した後は、それぞれの相続人にかかる相続税の税率を導きます。税率は、計算上の取得金額によって異なる仕様です。具体例として以下のケースを挙げます。

法定相続人:配偶者と子2人

課税遺産総額:8,000万円

| 相続人 | 計算上の取得金額:A | 税率:B | 控除額:C | 相続税額(A×B-C) |

| 配偶者 | 4,000万円 | 20%(5,000万円以下) | 200万円 | 600万円 |

| 子1人当たり | 2,000万円 | 15%(3,000万円以下) | 50万円 | 250万円 |

相続税の総額は「600万円+250万円×2人」で1,100万円です。

(参考:『相続税の税率|国税庁』)

ステップ3. 土地だけの相続税を算出する

土地のみにかかる相続税額を算出するときは、以下の手順で計算します。

1. 遺産総額に対する土地の相続税評価額の割合を出す(評価額÷遺産総額)

2. 相続税の総額に「1」で出た数値をかける

土地の相続税評価額が遺産総額の60%であれば、相続税の総額の60%が土地のみにかかる相続税額です。

また、土地の相続税評価額は次の算式により概算で計算が出来ます。

・土地の相続税評価額(概算)=固定資産税評価額×1.14

固定資産税評価額は時価の約7割、相続税評価額は時価の約8割という設定が一般的であるため、0.8を0.7で割って簡易的な計算が可能です。

土地に関わる相続税節税対策

土地にかかる相続税の節税対策には、条件次第で複数の方法があります。土地に被相続人名義の建物があるときは、「小規模宅地等の特例」の利用が可能な場合があります。賃貸物件を建てることも節税対策につながります。その他「おしどり贈与」の活用が可能かも検討しましょう。ここでは3つの対策を詳しく解説します。

小規模宅地等の特例

「小規模宅地等の特例」の適用を申請することにより、相続税評価額の減額が可能です。特例を受ける土地は、「特定事業用宅地等」(減額率80%)や「特定居住用宅地等」(減額率80%)「貸付事業用宅地等」(減額率50%)に該当する必要があります。また、適用には複数の条件もあるため確認が必要です。主な注意点として次のことが挙げられます。

・土地には特例を適用できるが建物には適用できない

・適用できる土地の広さに制限がある

特定事業用宅地等:400平方メートルまで

特定居住用宅地等:330平方メートルまで

貸付事業用宅地等:200平方メートルまで

・超過分の土地には通常の税率がかかる

(参考: 『相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁』)

賃貸物件を建てる

貸したり借りたりしていない土地は「自用地」といい、賃貸物件を建てた土地が「貸家建付地(かしやたてつけち)」です。所有する土地に賃貸物件を建てることにより、大きな節税効果が期待できます。

自用地の評価額は路線価方式や倍率方式での計算ですが、貸家建付地では自用地としての評価額から借地権割合・借家権割合・賃貸割合の相当分を減額できることがポイントです。相続開始時点で賃貸に使っている床面積が広いほど節税効果は高くなるといえます。計算式は以下です。

・貸家建付地の評価額=

(自用地としての評価額)-(自用地としての評価額×借地権割合×借家権割合×賃貸割合)

おしどり贈与を利用する

「相続税が高額になる」という方は、通称「おしどり贈与」の活用も有効でしょう。法律上の婚姻関係が20年以上続いた配偶者に対して、居住用不動産か取得するための金銭を贈与した場合、基礎控除110万円に加えて最高2,000万円までの控除が可能です。

ただし、配偶者は取得した住居に住み続ける予定であることなども条件になります。また、相続税の「配偶者の税額の軽減」を使う可能性や贈与にかかる諸費用なども考慮して、総合的な判断をしましょう。

(参考:『夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁』)

(参考:『配偶者の税額の軽減|国税庁』)

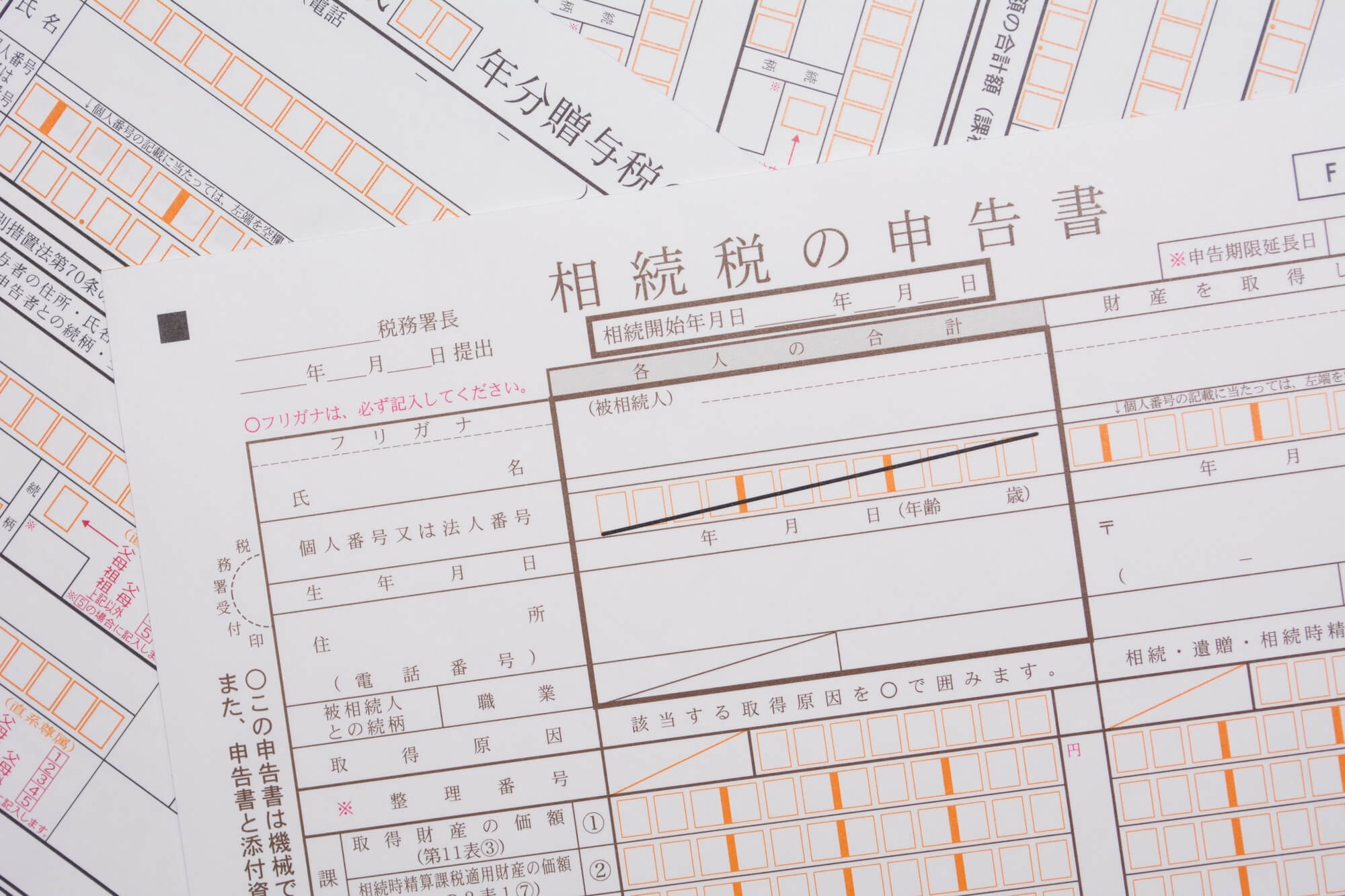

自分での相続税の申告はデメリットが大きい

「自分で相続税の申告をしたい」と考える方もいるかもしれません。しかし、相続税は申告・納税までに10か月という期限があり、期間内に遺産分割協議や相続財産の評価、納税の準備など多くの過程が必要です。

ここからは、自分で相続税を申告する際のデメリットについて紹介します。申告の遅れや漏れなど、想定されるリスクを把握しましょう。

相続税の申告はとても大変

相続税の申告では、戸籍謄本や遺産分割協議書の写しをはじめ、多岐にわたる書類をそろえなければなりません。被相続人の全ての財産を正しく評価する必要があり、評価額の根拠となる資料の添付も求められます。土地の相続税評価額は特に算出が難しく、素人にはハードルが高い作業でしょう。

また、相続税の申告・納税の期限は、「相続開始を知った日の翌日から10か月以内」です。一連の作業を申告業務のプロでなく個人でするのは、大変な労力を要するといえます。

リスクも高い

相続税の申告・納税には期限があり、納税は現金で一括払いが原則です。間に合わない場合には仮申告も選択できますが、税額の軽減措置を受けられないことがデメリットといえるでしょう。期限を過ぎた場合は、無申告加算税と延滞税が課税されます。

また、税務調査が入る可能性も考慮しなければなりません。誤申告や漏れを指摘された場合、多くのケースで追徴課税となります。

相続税に関する資料作成は専門性が高く、追徴課税のリスクもあるため、相続税の申告手続きは信頼できる税理士への依頼がおすすめです。

土地の税金、運用について学べるセミナーに参加しよう!

土地の相続税評価額を正しく計算するには、専門的な知識が必要となります。また、土地は活用方法もさまざまであるため、資産運用の方法を学べば大きなメリットにつながるでしょう。ただし、相続税対策まで含めた資産運用の方法は複雑で、適切な情報源から学ぶことが重要です。

資産運用・承継を専門とするネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、資産運用・承継に関するWebセミナーを開催しています。富裕層向けの資産運用に詳しい税理士法人が主催するセミナーに参加し、土地の相続税対策に向けて「攻めの一手」を学びましょう。

まとめ

土地にかかる相続税額は、遺産総額を計算してからでなければ正確に判断できません。土地の相続税額の算出をはじめ相続税の申告は専門性が高く、税理士への依頼をおすすめします。

土地は相続税額に占める割合が大きくなりやすいため、事前に評価額の見込みを立て、相続税対策をすることがポイントです。富裕層の資産運用・承継に詳しいネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、相続税対策に活用できるセミナーを主催しています。土地の相続税対策をお考えなら、ネイチャーグループにご相談ください。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。宅地建物取引士資格保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。英国国立ウェールズ大学経営大学院MBA取得。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用