![]() 2020年10月13日

2020年10月13日![]() 2025年4月23日税務

2025年4月23日税務

所得税とは?所得の種類や計算方法を分かりやすく解説

日本に住所を有する個人が給与や事業などで所得を得た場合には、所得税が課せられます。身近な税金のひとつに挙げられますが、細かい内容について詳しく知らないという方もいるのではないでしょうか。

そこで今回は、所得税とはどのような税か、所得区分や課税方法について詳しく解説します。具体的な計算方法についても分かる内容です。この記事を読むことで、所得税率や所得税額を抑えるためのポイントについても理解を深められるでしょう。

目次

所得税とはどのような税金か

所得税は1年間の個人の所得に対してかかる税金です。所得を得た個人が確定申告することもあれば、源泉所得税として勤め先の企業が本人の代わりに納税することもあります。

所得税を抑える方法を知るためにも、まずは所得税の概要を確認しましょう。ここでは、所得税の概要や源泉所得税、住民税に関する基礎的な情報を紹介します。

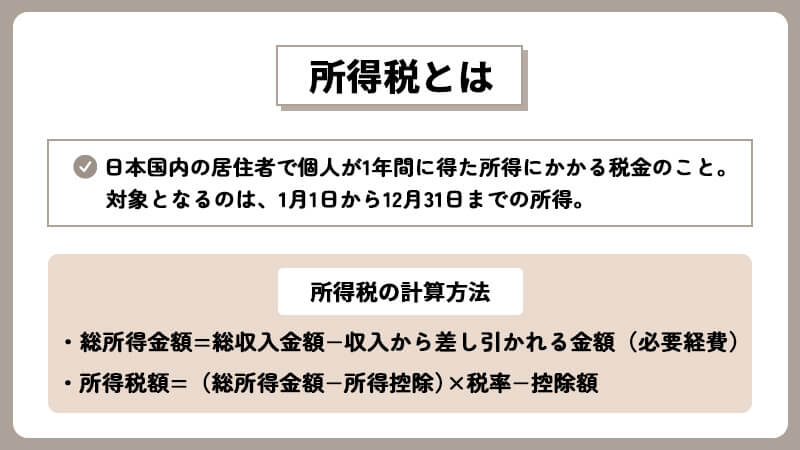

所得税とは

所得税とは、個人が1年間に得た所得にかかる税金のことです。日本国内の居住者であれば、全ての所得に対して課されます。

所得税の対象となるのは、1月1日から12月31日までの所得です。収入から必要経費や所得控除を差し引いた金額に課税されます。所得税の計算方法は以下の通りです。

・総所得金額=総収入金額-収入から差し引かれる金額(必要経費)

・所得税額=(総所得金額-所得控除)×税率-控除額

なお、2013年1月1日から2037年12月31日までは、所得税に加えて「復興特別所得税(基準所得税額×2.1%)」分の税金も徴収されます。

所得区分と課税方法

所得税の課税方法は、「分離課税」と「総合課税」の2種類です。分離課税は、他の所得と合計せず、その所得のみに一定の税率をかけて計算します。一方、総合課税は、分離課税の対象となる所得以外の全ての所得を合計した上で所得税額を計算する方法です。

課税方法は所得区分によって異なります。所得区分は以下の10種類です。

| 所得区分 | 概要(所得の一例) |

|---|---|

| 事業所得 | 製造業・小売業・卸売業・サービス業や農業・漁業等で個人事業主として得た所得 |

| 不動産所得 | 土地や建物などの不動産の貸付けによって得られる所得 |

| 利子所得 | 公社債により発生した利子や、公社債投資信託による分配金などによって発生する所得 |

| 配当所得 | 株主や出資者が出資額に応じて法人から受ける配当や投資信託などによる収益分配による所得 |

| 給与所得 | 会社員やパート、アルバイトで働く方が勤務先から受け取る給料や賞与など |

| 雑所得 | いずれの所得にも該当しない所得 |

| 譲渡所得 | 土地、建物、ゴルフ会員権などの資産の売却によって発生する所得 |

| 一時所得 | 利子所得から譲渡所得までの所得に該当しないもので、労務の対価や営利目的の行為から得た利益でない所得 |

| 山林所得 | 山林を譲渡することによって生じる所得 |

| 退職所得 | 退職したときに受け取る退職金など |

同じ区分の所得でも、内容が違えば課税方法も異なります。課税方法を間違えると納める所得税額に誤差が生じるため注意しましょう。

(参考:『国税庁 所得の種類と課税方法』/ https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/b/01/1_03.htm)

源泉所得税とは

源泉所得税とは、会社や事業者が給与・賞与を支払う際に所得税分の金額を先に預かり、個人に代わって納める制度(税金)です。よく似た言葉に「源泉徴収税」があります。会社が源泉徴収の際に納付する税金で、源泉所得税と復興特別所得税が含まれます。

1年間に徴収された源泉徴収の税額は、本来納める額と一致しません。そのため、12月に正確な過不足額を算出し、還付や徴収といった調整がなされます。毎月の給料から引き過ぎた、あるいは足りない金額を年末にまとめて精算する手続きが「年末調整」です。

会社に勤める従業員は基本的に年末調整を受けられますが、年末調整がない場合や個人事業主は確定申告により正しい所得税額を申告する必要があります。

住民税との違い

住民税は、救急車やゴミ回収、教育や福祉といった地方自治体のサービスを賄うための費用です。今年度の所得が対象となる所得税と異なり、前年度の所得に対して税金が課せられます。所得税と住民税の違いは以下の通りです。

| 所得税 | 住民税 | |

|---|---|---|

| 納める機関 | 国(国税) | 地方自治体(地方税) |

| 課税方式 | 申告納税方式 | 賦課課税方式 |

| 対象になる所得 | その年の1月から12月までの所得 | 前年の1月から12月までの所得 |

| 税率 | 超過累進税率 | 所得税と均等割り |

会社員の場合、住民税も所得税と同じように給与から天引きされます。また、個人事業主や確定申告が必要な会社員の方も、住民税を別途申告する必要はありません。賦課課税方式が採用されているため、地方公共団体が税額を計算し納税者に通知します。

所得税対策を考慮した保有資産のさらなる向上を望まれる方に、資産運用・税金対策に特化した個人専門のコンサルファームが正しい節税方法をお伝えしています。税務効果も考慮した資産運用について気になる方は、ぜひ一度ネイチャーグループへご相談ください。

\【期間限定】今だけAmazonギフトカードプレゼント!/

所得税の計算方法と計算シミュレーション

総合課税における所得税の計算式は「(総所得金額-所得控除)×税率-控除額」です。式だけ見るとシンプルですが、実際はいくつか手順を踏んで計算する必要があります。

正しい税額を把握するには、計算方法の手順やポイントを事前に確認することが大切です。ここでは、具体的な計算例と併せて手順を紹介します。

所得金額を算出する

収入から必要経費や控除などを差し引きし、所得金額を求めましょう。所得の計算方法は、所得区分により異なります。所得区分と計算方法の一例は以下の通りです。

・事業所得=1年間の総収入金額-1年間の必要経費

・給与所得=収入金額-給与所得控除額

・不動産所得=総収入金額-必要経費

・利子所得=利子等の収入金額

・公的年金など:雑所得=収入金額-公的年金等控除額

例えば、事業で得た収入が「1,500万円」で経費が「500万円」だった場合、「1,500万円-500万円=1,000万円(所得金額)」と計算します。

課税所得金額を求める

所得金額から控除を差し引きし、課税所得を割り出しましょう。所得控除とは、所得から一定額を差し引きし、税負担を軽減するための制度(控除)です。以下に所得控除の一例をまとめました。

| 控除 | 概要 |

|---|---|

| 医療費控除 | 一定額を超える医療費を支払った際に使用できる |

| 社会保険料控除 | 社会保険料を支払った場合、支払った保険料の合計額を控除できる |

| 生命保険料控除 | 生命保険料、介護保険料、医療保険料を支払った際に一定額を控除できる |

| 配偶者控除 | 配偶者の所得が48万円以下の場合に最大48万円を控除できる |

| 扶養控除 | 扶養する家族がいる場合にひとりあたり最大63万円を控除できる |

| 基礎控除 | 全ての人が48万円控除できる |

基礎控除は全員が対象となる控除です。年収制限を超えていなければ、誰でも所得金額から48万円を差し引きできます。

上記の他にも複数の所得控除がありますが、控除によって適用条件や控除金額が異なるため、利用する際は事前の確認が必要です。詳しい内容は国税庁のホームページを確認しましょう。

(参考:『国税庁 所得控除のあらまし』/ https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1100.htm)

所得税率をかける

所得税は超過累進課税という制度が採用されており、所得の金額により税率が異なります。課税の対象となる所得金額が多くなると、税率も上がる仕組みです。課税対象となる所得金額、税率と控除額は以下になります。

【所得税の速算表】

| 課税対象となる所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 9万7,500円 |

| 330万円~694万9,000円 | 20% | 42万7,500円 |

| 695万円~899万9,000円 | 23% | 63万6,000円 |

| 900万円~1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円~3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

例えば、1,000万円の課税所得がある場合の計算式は「1,000万円×33%-153万6,000円」です。1,000万円の所得に対し、176万4,000円が課税されます。

(参考:『No.2260所得税の税率 国税庁』/ https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2015/taxanswer/shotoku/2260.htm)

税額控除を差し引く

算出した税額から税額控除をマイナスし、最終的な納税額を求めましょう。税額控除とは、所得税額から一定額を直接差し引きする制度(控除)です。税額控除の対象になるものがあれば、もれなく計上することで所得税を抑えられます。

【税額控除の一例】

・配当控除

・分配時調整外国税相当額控除

・外国税額控除

・政党等寄附金特別控除

・認定NPO法人等寄附金特別控除

・公益社団法人等寄附金特別控除

・住宅借入金等特別控除

所得税の節税に利用できる控除や制度

所得税は国に納める税金です。「できるだけ納める税額を少なくしたい」「無駄を省きたい」と考える方も多いでしょう。ここでは、所得税の節税に適した控除や制度を紹介します。適切な方法で税金を抑え、手元に残る資金を増やしましょう。

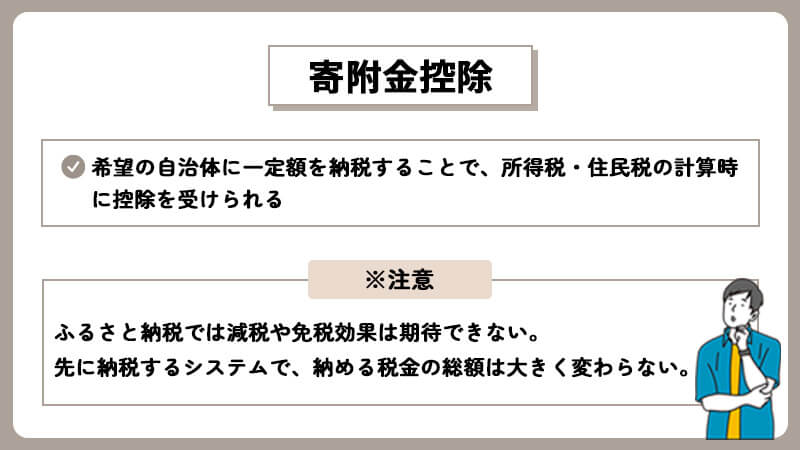

寄附金控除

会社員や個人事業主でも取り入れやすい節税方法は、ふるさと納税(寄附金控除)です。希望の自治体に一定額を納税することで、所得税・住民税の計算時に控除を受けられます。

対象となるのは寄附金のうち2,000円を超える部分です。また、控除限度額は年収や家族構成によって異なります。事前に確認を済ませましょう。

ただし、ふるさと納税では減税や免税効果は期待できない点に注意が必要です。先に納税するシステムで、納める税金の総額が大きく変わるわけではありません。2,000円の自己負担で返礼品をもらえるのはメリットです。

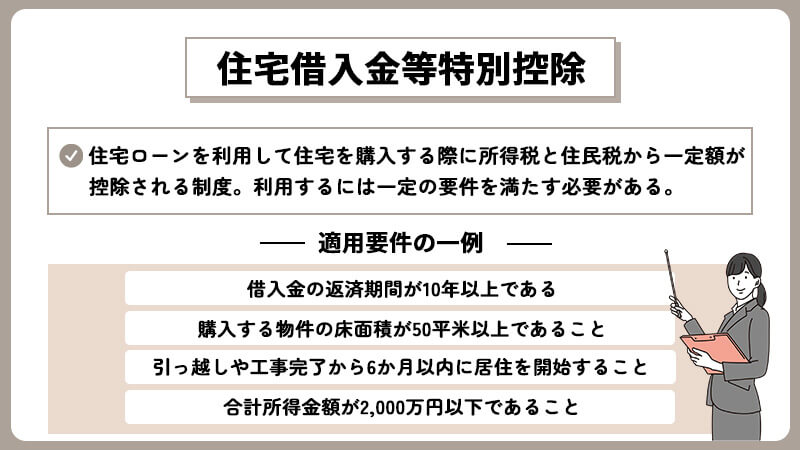

住宅借入金等特別控除

住宅借入金等特別控除は、住宅ローンを利用して住宅を購入する際に所得税と住民税から一定額が控除される制度です。この制度を利用するには一定の要件を満たす必要があります。

【適用要件の一例】

・借入金の返済期間が10年以上であること

・購入する物件の床面積が50平米以上であること

・引っ越しや工事完了から6か月以内に居住を開始すること

・合計所得金額が2,000万円以下であること

控除率は年末残高の0.7%、適用可能期間は最長13年です。最大控除額や控除期間は住宅の種類や入居時期により異なります。詳しい情報は国税庁ホームページでご確認ください。

(参考:『国税庁 一般住宅の新築等をした場合(住宅借入金等特別控除)』/ https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1212.htm)

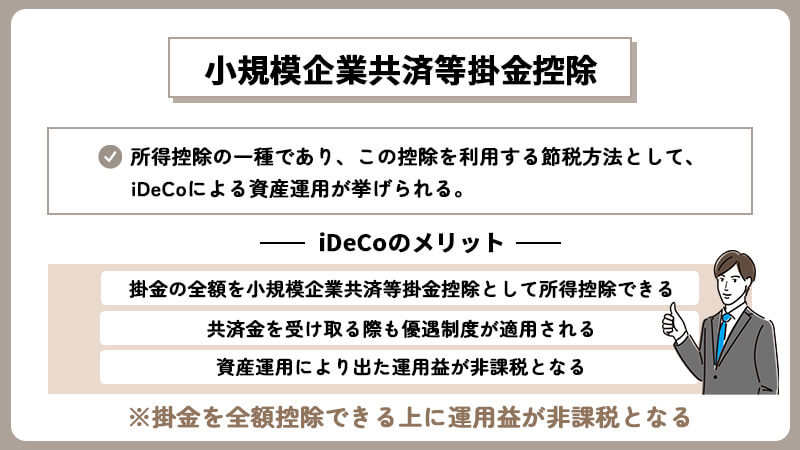

小規模企業共済等掛金控除

小規模企業共済等掛金控除は所得控除の一種です。この控除を利用する節税方法として、iDeCoによる資産運用が挙げられます。iDeCoとは、個人型確定拠出年金のひとつです。自身で運用方法や金融商品を選び、60歳まで資産運用をします。 iDeCoに加入する主なメリットは以下の通りです。

・掛金の全額を小規模企業共済等掛金控除として所得控除できる

・共済金を受け取る際も優遇制度が適用される

・資産運用により出た運用益が非課税となる

掛金を全額控除できる上に運用益が非課税となる点が大きなメリットです。ただし、60歳以降にならないと引き出しができない点に注意しましょう。

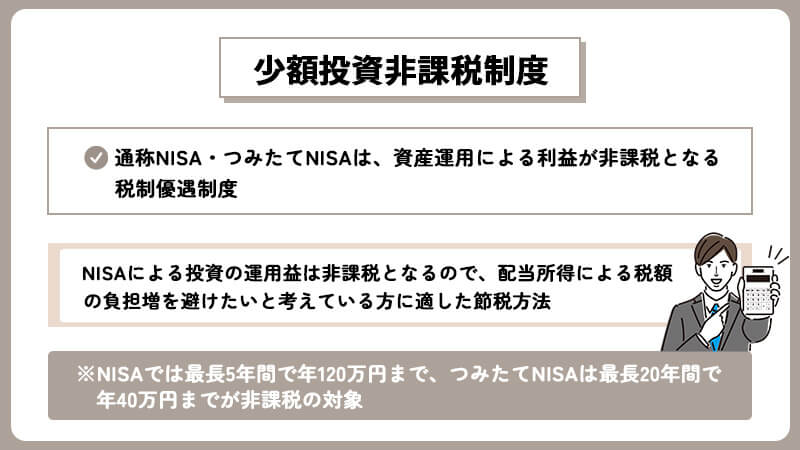

少額投資非課税制度

少額投資非課税制度(NISA・つみたてNISA)は、資産運用による利益が非課税となる税制優遇制度です。通常は配当所得として20.315%の税金がかかりますが、NISAによる投資の運用益は非課税となります。配当所得による税額の負担増を避けたいと考えている方に適した節税方法です。

なお、NISAでは最長5年間で年120万円まで、つみたてNISAは最長20年間で年40万円までが非課税の対象です。

所得税額を抑えるための3つのポイント

所得税を納めるのは国民の3大義務のひとつです。しかし、可能ならば税額を抑えたいと思う方もいるのではないでしょうか。所得控除や税額控除を利用した節税方法以外にも、譲渡損失の繰越控除などを使うことで税負担の軽減が可能です。ここでは、所得税額を抑えるための3つのポイントを紹介します。

1.青色申告をする

個人事業主は白色申告から青色申告に切り替えることで、青色申告特別控除が受けられます。控除額は最大65万円です。他にも、以下のような税制面に関するメリットがあります。

・青色事業専従者給与を必要経費として計上できる

・赤字所得の繰越や繰り戻しができる

・貸倒引当金の計上が可能になる

・少額減価償却資産の特例制度を利用できる

なお、青色申告をする年の3月15日までに、青色申告承認申請書を提出することで切り替えが可能です。年の途中で開業したときは、2か月以内に承認申請書の提出をしておく必要があります。

2.損益通算や繰越控除を活用する

上場株式などの譲渡により損失を出した場合は、譲渡損失の繰越控除を活用しましょう。以下は譲渡損失の繰越控除の例です。

| 令和元年 | 令和2年 | 令和3年 | 令和4年 | |

|---|---|---|---|---|

| 年間の譲渡損益 | -600万円 | 400万円 | 0円 | 300万円 |

| 前年の繰越譲渡損失 | なし | -600万円 | -200万円 | -200万円 |

| 翌年への繰越譲渡損失 | -600万円 | -200万円 | -200万円 | 0円 |

| 課税対象の譲渡所得 | 0円 | 0円 | 0円 | 100万円 |

令和元年で出た600万円の損失は、最長3年間繰越できます。令和2年は400万円の黒字でしたが、前年の損失を繰越したので課税対象の譲渡所得は0円となりました。また、令和4年は300万円の黒字でしたが、200万円の損失額の繰越ができるので課税対象の譲渡所得は100万円です。

このように繰越控除を利用することで税金を抑えられます。なお譲渡損失の繰越控除を利用するためには、課税対象の譲渡所得が0円の場合でも確定申告は必要です。

3.法人化を検討する

個人事業主の方や不動産投資をしている方で、ビジネスが順調に拡大したときは法人化を検討するのもよいでしょう。法人化することで個人事業主のときにはない控除や制度を利用できます。

【法人化する代表的なメリット】

・自身に給与を支払うことで、給与所得控除を活用できる

・退職するときに、退職金を経費(損金)として計上できる

・累進課税を採用している所得税率よりも法人税率のほうが低くなるケースもある

・消費税の納付が2年間免除される

他にも、経費に計上できる費用が増えるのも大きなメリットです。経費が増えた分、所得税の課税対象となる所得が減るため、節税効果を期待できます。また、損金の繰越控除の期間が最長10年になるのも大きな利点です。個人で定められている3年に比べて7年も延長されます。

所得税を確定申告する方法は?

所得税は個人の所得にかかる税金です。そのため、収入を得たときは全て隠さず申告し所得税を納める必要があります。納付方法は源泉徴収の有無や勤務形態など状況によって異なるため、自身のケースを把握しておきましょう。ここでは、所得税の申告・納付方法をケース別に解説します。

勤務先で源泉徴収された場合

会社などの勤務先で源泉徴収がされた場合、源泉徴収した所得税を納めるのは事業者側の義務です。手続きは勤務先がするため、会社員やパート、アルバイトの方は特に納付手続きの必要はありません。

ただし、全ての給与所得者が確定申告不要なわけではなく、以下のようなケースは自身での申告が必要です。

・給与収入が2,000万円を超える

・1か所から給与の支払を受けている方で、給与所得・退職所得以外の所得が20万円を超える

・2か所以上から給与の支払を受けている方で、年末調整されなかった給与金額と給与所得・退職所得以外の所得の合計額が20万円を超える

・医療費控除や住宅ローン控除を受けたい方 など

個人事業主の場合

個人事業主の報酬は源泉徴収されないケースも多く、自身で収入や経費などを記録・計算し、確定申告します。

確定申告・納付期限は原則2月16日~3月15日です。確定申告に必要な書類は税務署の窓口や国税庁ホームページで入手できます。なお、提出先は住所地を管轄する税務署です。申告・納税は以下のような方法があります。

【申告方法】

・税務署の窓口に持参する

・税務署に郵送で送る

・e-Taxで申告する

【納付方法】

・振替納税制度を利用する

・ダイレクト納税をする

・インターネットバンキングを利用する

・クレジットカードで納税する

・コンビニで納税する

・金融機関や税務署窓口で納税する

所得税を申告する際の注意点

所得税の確定申告をする際は、「会社員でも確定申告が必要な場合があること」「無申告や延滞があるとペナルティが課される恐れがあること」に注意が必要です。ここでは、気を付けたいポイントについて詳しく解説します。

会社員でも確定申告が必要な場合がある

年末調整がある会社員は確定申告が不要です。ただし、一定の条件に合致する方は自身で確定申告をする必要があります。確定申告の対象となる条件の一例は以下の通りです。

・副業による所得が20万円を超える人

・不動産を売却したことにより所得が発生した人

・給与が2,000万円を超える人

・2か所以上から給与をもらっている人

・満期保険金などが一定額を超えた人

・年の途中で退職したため年末調整を受けていない人

また、控除を適用する際に所得税申告が必要なケースもあります。申告が必要な控除・制度の一例は以下の通りです。

・医療費控除

・寄附金控除

・雑損控除

・住宅借入金等特別控除(初年度のみ)

なお、確定申告の対象者や確定申告が必要な控除には細かい条件が設定されていることもあります。詳しくは国税庁のホームページを確認しましょう。

(参考:『国税庁 確定申告が必要な方』/ https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/a/01/1_06.htm)

無申告や遅延があるとペナルティが課される

税務調査により無申告や遅延、過少申告があると判断された場合、追徴課税のペナルティが課されます。主なペナルティは以下の4つです。

・延滞税:納付期限までに納税しなかったときに課される税金

・過少申告税:本来納める税額よりも少なく申告・納税したにとき課される税金

・無申告加算税:期限内に申告しなかったときに課される税金

・重加算税:本来納める税金を隠蔽したり虚偽の金額を申告したりすると課される税金

また、脱税が疑われるケースや悪質性が高いと判断されたケースでは、懲罰が科される場合もあります。期限内に正確な申告書を提出し、確実に納税を済ませましょう。

所得税の税金対策はできていますか?ご相談はネイチャーグループへ

所得税の確定申告書は自身でも作成可能です。しかし、正しい方法で所得税を抑えたい方は税理士に依頼することをおすすめします。適切な控除を利用しながら正確な確定申告ができるだけでなく、日々の事業状況のチェックや身近な税の相談も可能です。

全国にはさまざまな税理士法人がありますが、大切な資産を安全に管理したい方はネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にご相談ください。

税金対策のご相談から各種申告代行、所得税の計算シミュレーションまでワンストップでサポートできるのが当グループの強みです。プロフェッショナルなスタッフがお客様の大切な資産を管理いたします。オンライン面談や電話での相談も対応可能です。税務に関するお困りごとやお悩みがある方は、ぜひお気軽にお問い合わせください。

\所得税の有効な対策方法とは?/

まとめ

所得税を正確に納めるためには、所得の種類や仕組みに関する理解を深めることが大切です。また、所得控除や税額控除といった制度内容・税金対策についても事前に確認しておくと、スムーズな納税につながります。

ただし、複雑で手間もかかる所得税の計算を不安に感じる方も多いでしょう。そのようなときはネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にお任せください。効果的な所得税対策と正確な確定申告が可能です。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用