![]() 2022年3月16日

2022年3月16日![]() 2025年4月23日税務

2025年4月23日税務

法人税の計算シミュレーション!かんたんな金額の算出方法をわかりやすく解説

法人税は、企業が事業活動を通じて得た儲けに対して発生する税金です。毎年確定申告のシーズンになると、法人税がいくらになるのか不安になるのではないでしょうか。

実際、法人税は計算方法さえ知っていれば、事前にシミュレーションができます。シミュレーションしておけば、納税する金額も分かるので、安心できるでしょう。

そこでこの記事では、法人税の計算方法をシミュレーションして紹介します。法人税の軽減措置や節税方法も併せて解説するので、自社の状況に応じて適宜導入してみてください。

目次

法人税の計算式は課税所得×税率

法人の事業所得が黒字の場合、法人税が発生します。収益が多い事業年度は、事前におおまかな税額を把握しておきたい場合もあるでしょう。

そんな法人税の計算式はシンプルです。「課税所得×税率=法人税」で計算できます。この計算で使用する「所得」は、「利益」とは異なるため注意しましょう。

また、課税所得を出す際には税務調整が必須です。税務調整とは公平な課税を目的として導入するもので、益金や損金の内容を確認しながら慎重に進める必要があります。

法人税対策も考慮した、保有資産のさらなる向上を望まれる方に、資産運用・税金対策に特化した個人専門のコンサルファームが正しい節税方法をお伝えしています。税務効果も考慮した資産運用について気になる方は、ぜひ一度ネイチャーグループへご相談ください。

\【期間限定】今だけAmazonギフトカードプレゼント!/

法人税の計算をシミュレーションする前に知っておきたいポイント

では、法人税の計算をシミュレーションする前におさえておきたいポイントを2つ紹介します。

- 利益ではなく所得を確認する

- 端数処理の方法を確認しておく

利益ではなく所得を確認する

法人税は、利益ではなく所得で計算するものです。「利益×税率」では正しい税額を確認できないため気を付けましょう。儲けという意味では同じもののように感じますが、「利益は会計」「所得は税務」と使い分けなければいけません。それぞれの計算式は以下の通りです。

・収益-費用=利益

・益金-損金=所得

「収益」と「益金」も、「費用」と「損金」も、似て非なるものです。そのため、利益と所得の金額は必ずしも一致するとは限りません。課税所得を割り出す際には会計上の利益を元に、益金や損金の加算・減算調整を加える必要があります。

端数処理の方法を確認しておく

また、法人税の計算をするにあたって、課税所得は1,000円未満の端数を切り捨てます。

例として、益金-損金が1,296,799円だった場合。799円の部分は切り捨てて1,296,000円として計算します。なお、税額は100円未満を切り捨てた金額が確定額として算出されます。

例えば、計算結果が149,833円だった場合。33円は切り捨てになり、149,800円が納税額となります。端数処理をせずに計算してしまうと、小さい金額ですが正確な税額が算出されないので、頭に入れておきましょう。

法人税額の計算シミュレーション方法は3ステップ!

法人税の計算方法が分かれば、納める税金の多寡をシミュレーションできます。法人税を計算する際の手順は意外と少なく、大きく分けると3ステップです。益金や損金といった税務調整の内容も含めて、詳しい計算方法を紹介します。

- 利益を割り出す

- 課税所得を求める

- 法人税率をかける

利益を割り出す

まず、利益がいくらになるのかを計算しましょう。

利益がいくらになるのかを計算するのが最初の手順です。会計上の「利益」は、課税所得を割り出す際に使用します。利益を確認する際の計算式はシンプルで、「収益-費用」です。

収益には「営業利益」「営業外収益」「特別収益」があり、売上や配当金といった法人の総収入を意味します。また費用とは、事業活動を営む上で必要となる支出のことです。総収入から支出を差し引いて導き出した「会計上の利益」を元に、税務調整を加えて課税所得を計算します。

課税所得を求める

会計上の利益を元に、課税所得を割り出しましょう。計算式は「会計上の利益+加算調整-減算調整=課税所得」です。加算調整・減算調整の具体例は以下の通りです。

|

加算調整 |

・益金算入:準備金の取崩額、修正申告の対象となった売上計上漏れ額 など ・損金不算入:過大な役員報酬や寄付金、減価償却費の過大分、租税公課 など |

|

減算調整 |

・益金不算入:受取配当や税金の還付金、保有資産の評価益 など ・損金算入:事業税、欠損金の控除 など |

法人税率をかける

税額は課税所得×法人税率で求められます。例えば、資本金1億円越えの普通法人で課税所得が3,000万円だった場合、法人税は3,000万円×23.2%=696万円です。

税率は法人の種類や資本金額、条件などによって異なります。詳しい条件は国税庁のホームページを確認しましょう。

(参考: 『No.5759 法人税の税率』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm)

法人税の計算シミュレーション!2つのケースで紹介

では、中小法人での法人税の計算を所得300万円と5,000万円の2ケースで、それぞれ実際に計算していきましょう。

ケース①所得300万円

まず、法人所得が300万円の場合です。 法人所得が300万円の場合、一定の中小法人では年800万円以下の所得が15%の法人税率となるため、300万円×15%となり、450,000円が法人税になります。

ケース②所得5,000万円

続いて、所得が5,000万円の場合を見ていきましょう。 所得が5,000万円の場合、年800万円超の所得は法人税率23.2%となります。 よって、 ①800万円×15%=120万円 ②(5000万円ー800万円)×23.2%=974万4千円 ③ ①+②=1,094万4千円 が法人税額となります。 なお、所得金額に関わらず、法人税の他に地方法人税や法人住民税、法人事業税なども発生する点に注意してください。

法人税の税率表

法人税は比例税率です。課税標準である所得の大小に関係なく、一律の税率が適用されます。ただし、どの法人にも一律の税率が課せられるわけではありません。法人の種類や資本金額によって税率が異なるため注意しましょう。ここでは、条件ごとに分けて税率を紹介します。

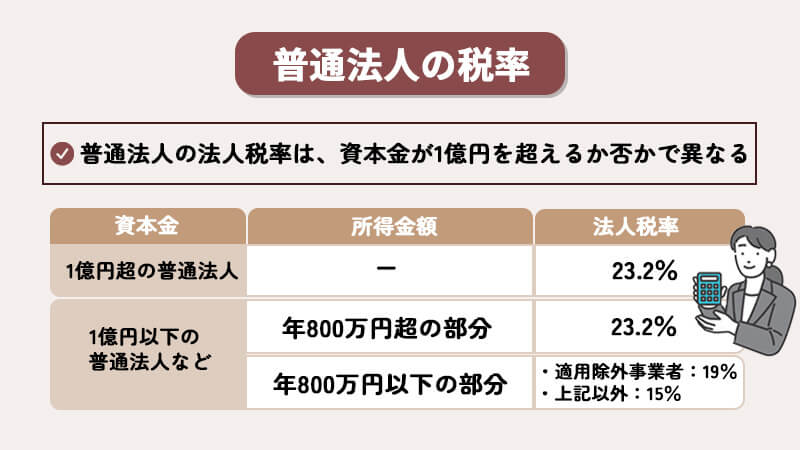

普通法人の税率

普通法人の法人税率は、資本金が1億円を超えるか否かで異なります。

| 資本金 | 所得金額 | 法人税率 |

|---|---|---|

| 1億円超の普通法人 | – | 23.2% |

| 1億円以下の普通法人など | 年800万円超の部分 | 23.2% |

| 年800万円以下の部分 | ・適用除外事業者:19% ・上記以外:15% |

資本金が1億円以下で所得が800万円以下の場合は、適用除外事業者(過去3年間の平均所得金額が15億円を超える中小企業者)とそれ以外とで、税率が変わります。例えば、適用除外事業者で所得700万円の場合の税額は133万円ですが、適用除外事業者でなければ105万円となります。

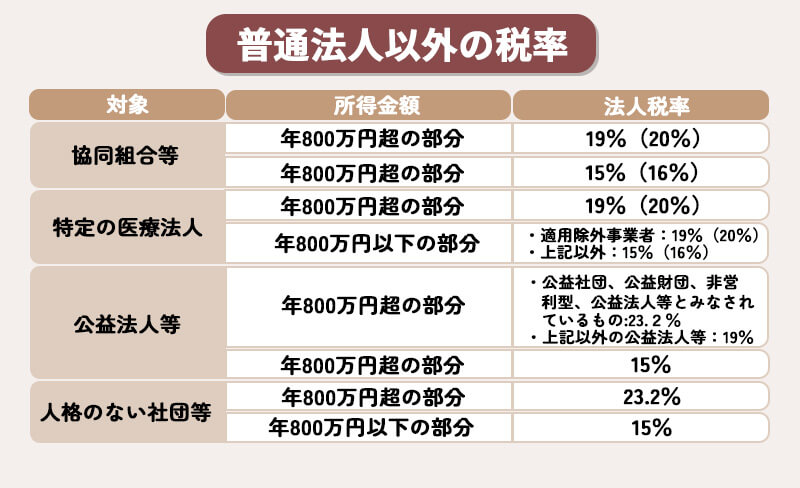

普通法人以外の税率

普通法人以外の法人は、税率がやや低めに抑えられているのが特徴です。また、法人の種類や条件によって適用する税率が異なります。

| 対象 | 所得金額 | 法人税率 |

|---|---|---|

| 協同組合等 | 年800万円超の部分 | 19%(20%) |

| 年800万円以下の部分 | 15%(16%) | |

| 特定の医療法人 | 年800万円超の部分 | 19%(20%) |

| 年800万円以下の部分 | ・適用除外事業者:19%(20%) ・上記以外:15%(16%) |

|

| 公益法人等 | 年800万円超の部分 | ・公益社団法人、公益財団法人、非営利型法人、公益法人等とみなされているもの:23.2% ・上記以外の公益法人等:19% |

| 年800万円以下の部分 | 15% | |

| 人格のない社団等 | 年800万円超の部分 | 23.2% |

| 年800万円以下の部分 | 15% |

※()は協同組合等または特定の医療法人が連結親法人である場合の税率

どの税率を適用するか分からない場合や、詳細・適用条件などが気になる方は、国税庁のホームページから確認しましょう。

(参考: 『国税庁 法人税の税率』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm)

中小企業の軽減措置と適用条件

中小企業には法人税の軽減措置があります。これは、資本金が1億円以下の普通法人で年間の所得が800万円以下の場合に、税率が15~19%になる制度です。法人税軽減措置の適用条件の一例は次の通りです。

・資本金額が1億円以下であること

・資本金が5億円以上の法人との間に、完全支配関係がないこと

対象に該当しない法人は、軽減措置なしの税率が適用されます。ただし、制度内容は随時見直される可能性もあるため、最新情報は国税庁のホームページから確認してみてください。

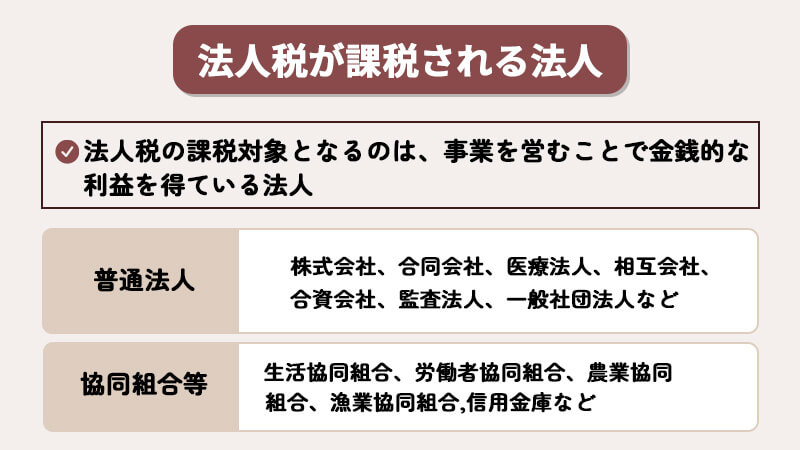

法人税の課税対象になる法人とならない法人

全ての法人に法人税がかかるわけではありません。あくまで、営利目的で事業を営み、利益が発生している法人にのみ課されます。ここでは、法人税が課される法人とそうでない法人との違いを具体的に解説します。

法人税が課税される法人

法人税の課税対象となるのは、事業を営むことで金銭的な利益を得ている法人です。基本的には普通法人と協同組合等に大別されます。法人の一例は以下の通りです。

|

普通法人 |

株式会社、合同会社、医療法人、相互会社、合資会社、監査法人、一般社団法人など |

|---|---|

|

協同組合等 |

生活協同組合、労働者協同組合、農業協同組合、漁業協同組合、信用金庫 など |

協同組合は軽減税率が適用され、税負担が少なくなっています。普通法人も資本金が1億円以下の場合は同様です。

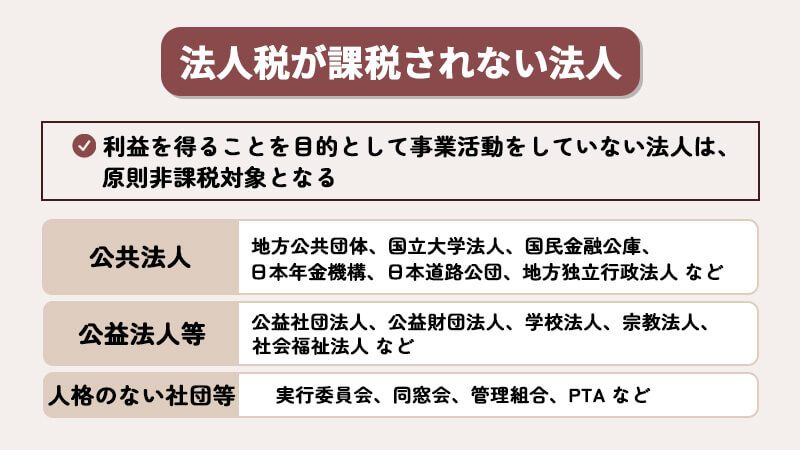

法人税が課税されない法人

利益を得ることを目的として事業活動をしていない法人は、原則非課税対象となります。

|

公共法人 |

地方公共団体、国立大学法人、国民金融公庫、日本年金機構、日本道路公団、地方独立行政法人 など |

|---|---|

|

公益法人等 |

公益社団法人、公益財団法人、学校法人、宗教法人、社会福祉法人 など |

|

人格のない社団等 |

実行委員会、同窓会、管理組合、PTA など |

ただし、公益法人や人格のない社団は、収益事業で得た利益に限り法人税が課されるため注意が必要です。

法人税を減らしたい場合の節税方法

法人税は比例税率のため、所得が増えれば納める税額も大きくなる仕組みです。しかし、適切な範囲で節税対策を行えば税負担は軽減できます。法人税を減らすためのポイントを3つ紹介します。

- 損金を増やす

- 益金を減らす

- 税額控除を活用する

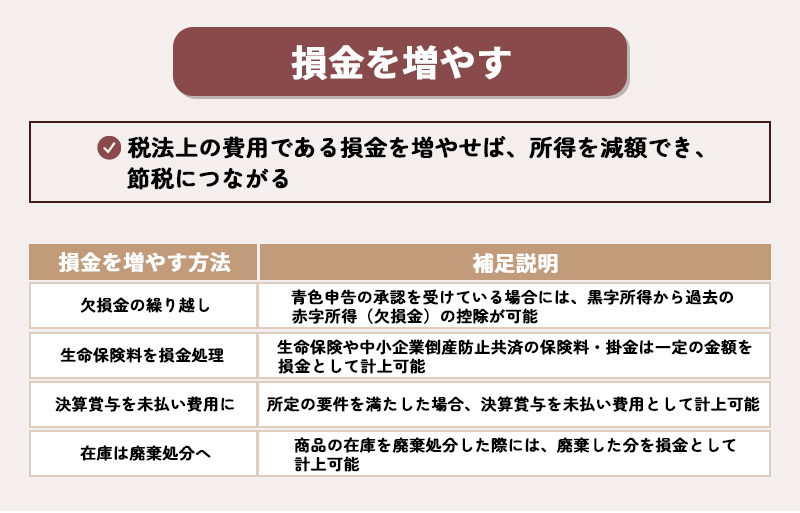

損金を増やす

税法上の費用である損金を増やせば、所得を減額でき、節税につながります。損金を増やす際の具体的な方法を下表にまとめました。

|

損金を増やす方法 |

補足説明 |

|---|---|

|

欠損金の繰り越し |

青色申告の承認を受けている場合には、黒字所得から過去の赤字所得(欠損金)の控除が可能 |

|

生命保険料を損金処理 |

生命保険や中小企業倒産防止共済の保険料・掛金は一定の金額を損金として計上可能 |

|

決算賞与を未払費用に |

所定の要件を満たした場合、決算賞与を未払費用として計上可能 |

|

在庫は廃棄処分へ |

商品の在庫を廃棄処分した際には、廃棄した分を損金として計上可能 |

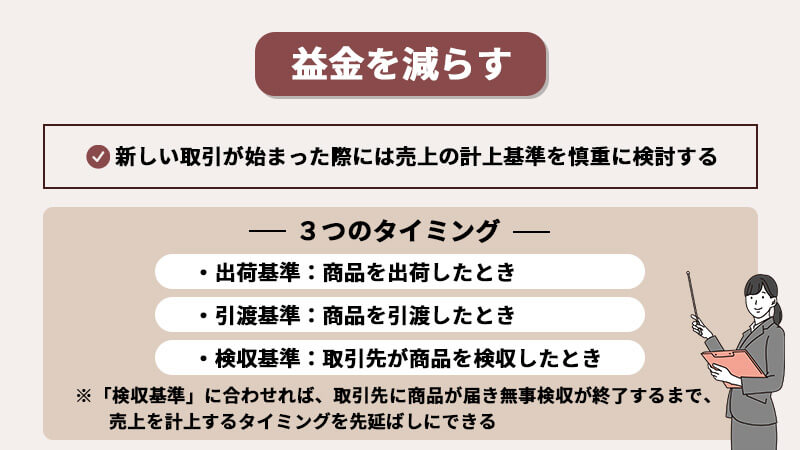

益金を減らす

益金の計上を減らすのも方法のひとつです。新しい取引が始まった際には売上の計上基準を慎重に検討しましょう。

売上の計上基準は、一度決定すると合理的な理由が無い限り変更できません。期ずれを目的とした租税回避行為は避けることを前提に、以下3つのタイミングを紹介します。

- 出荷基準:商品を出荷したとき

- 引渡基準:商品を引渡したとき

- 検収基準:取引先が商品を検収したとき

「検収基準」に合わせれば、取引先に商品が届き無事検収が終了するまで、売上を計上するタイミングを先延ばしにできます。出荷や納品がなされていても、検収前であればその商品は売上にならないため、原則益金にも含まれません。

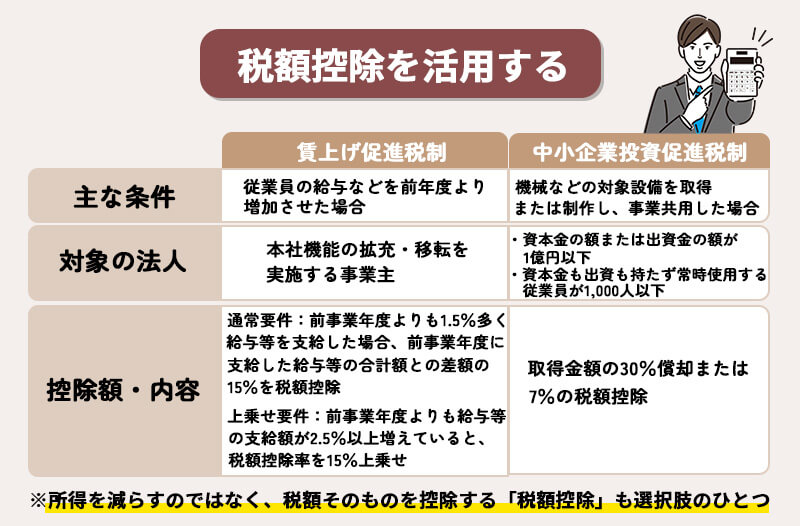

税額控除を活用する

所得を減らすのではなく、税額そのものを控除する「税額控除」も選択肢のひとつです。よく利用されている税額控除には、「賃上げ促進税制」と「中小企業投資促進税制」のがあります。

以下の対象条件に当てはまる場合には税額控除を利用しましょう。

|

|

賃上げ促進税制 |

中小企業投資促進税制 |

|---|---|---|

|

主な条件 |

従業員の給与などを前年度より増加させた場合 |

機械などの対象設備を取得または制作し、事業共用した場合 |

|

対象の法人 |

資本金の額または出資金の額が1億円以下 資本金も出資も持たず常時使用する従業員が1,000人以下 |

従業員数1,000人以下、資本金額1億円以下 |

|

控除額・内容 |

通常要件:前事業年度よりも1.5%多く給与等を支給した場合、前事業年度に支給した給与等の合計額との差額の15%を税額控除 上乗せ要件:前事業年度よりも給与等の支給額が2.5%以上増えていると、税額控除率を15%上乗せ |

取得金額の30%償却または7%の税額控除 |

この他にも資本関係等一定の要件があるため、利用を検討している方は専門家へ相談することをお勧めします。

税金対策や申告の相談はネイチャーグループにお任せください!

適切な税金対策をするためには、制度内容への理解や税務に関する知識が必要になります。法人税の税金対策に難しさを感じている方は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にお任せください。

当グループの強みは豊富な実績です。相談・案件数は、国内外合わせて年間2,000件、累計1万件と国内最大級のコンサルファームです。税務対策から保有資産向上まで、トータルサポートいたします。

\法人税の対策をする方法とは?/

まとめ:法人税は計算とシミュレーションをして把握しておこう

法人税の計算式は「課税所得×税率」です。税率や課税対象となる法人は、法人の種類や条件ごとに異なります。また、法人税は比例税率であるため、所得が増えるほど税額も増す点に注意しましょう。手元に少しでも多く資産を残すためには、具体的な税額をシミュレーションしながら、税金対策を施すことが大切です。

とはいえ、法人税の計算は専門知識も要します。疑問や不安をお持ちの方は、ぜひ

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にご相談ください。税金対策や資産運用に特化したコンサルファームとして、保有資産向上に向け丁寧にサポートいたします。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。宅地建物取引士資格保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。英国国立ウェールズ大学経営大学院MBA取得。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用