![]() 2020年8月7日

2020年8月7日![]() 2024年4月21日税務税金対策

2024年4月21日税務税金対策

定期預金に税金はかかる?発生する仕組みや確定申告の必要性

金融機関に一定期間お金を預けて利息を得る「定期預金」は、リスクの低い資産運用として浸透している方法です。満期時に受け取ると税金も発生しますが、具体的な取り扱いや仕組みを知らない方もいるのではないでしょうか。

そこでこの記事では、定期預金に税金が発生する仕組みを詳しく解説します。節税方法もご紹介するため、より有益な資産運用へとつなげられるでしょう。定期預金以外におすすめの積立方法もピックアップしています。

目次

定期預金に税金はかかるのか

定期預金に積み立てたお金を受け取る際に支払うのは「利子所得」に対する税金です。元本が対象にならない点をおさえた上で、課税のルールや仕組みを理解しておきましょう。源泉分離課税に関する知識も重要です。定期預金と税金の関係性や、実際の税率について詳しく解説します。

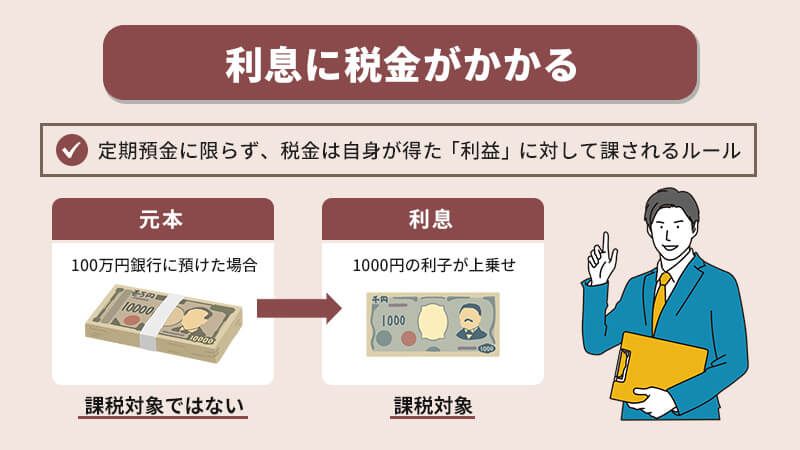

利息に税金がかかる

定期預金に限らず、資産運用や投資の際には「利益」に対して税金を課すルールです。したがって、金融機関に預けた金額(元本)は課税対象になりません。定期預金の場合、預けた期間中の利息に課税します。

100万円を預けて1,000円の利子が上乗せとなったケースを想定すると、受け取る際に差し引く対象となるのは1,000円に対する税額です。利息を除いた預金額には課税しないということを理解しておきましょう。

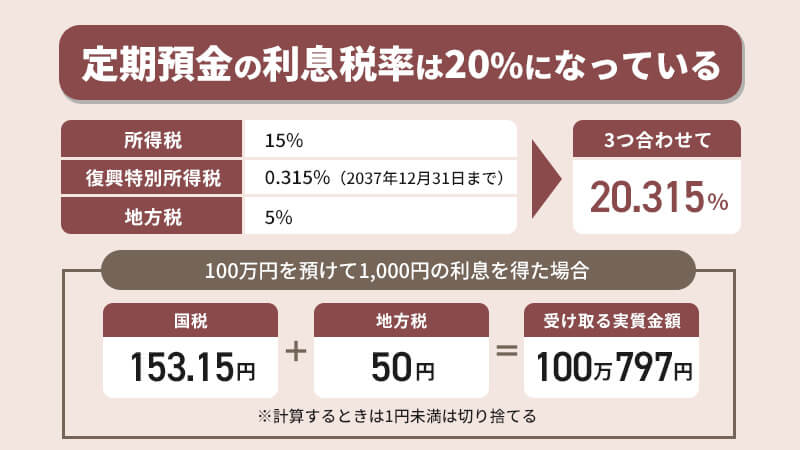

定期預金の利息税率は20%になっている

利息に対してかかる税金は、国税庁が一定の率を定めています。以下3つの項目を把握しておきましょう。

- 所得税:15%

- 復興特別所得税:0.315%(2013年1月1日~2037年12月31日)

- 地方税:5%

原則的には20%ですが、2037年末までは復興特別所得税が加わります。2011年の東日本大震災を受けて誕生しました。3つの税目をあわせた税率は20.315%となります。

100万円を預けて1,000円の利息を得ると仮定した場合、国税が153.15円、地方税が50円です。1円未満は切り捨てとなるため、実際に受け取る金額は元本もあわせて100万797円となります。

定期預金の利息にかかる税金が引かれる方法

利子所得税の課税方法に適用となるのは、「源泉分離課税」という制度です。分離という言葉のとおり、給与などの所得とは別の扱いになります。お金を預けた先の金融機関が源泉徴収する仕組みです。

預金を受け取る前の段階ですでに徴収を終えているため、別途納税する必要はありません。預金した方の代わりに金融機関が手続きを済ませると考えれば分かりやすいでしょう。

資産運用の方法によっては確定申告が必要なケースもありますが、源泉分離課税制度の対象となる取引に関しては不要です。このような定期預金と税金の関係性を理解しておくと、満期に受け取れる明確な金額も算出できるようになります。

税金がかからない定期預金の方法

3つの税率をあわせると20.315%となるため、「受け取れるお金が減った」と感じることもあるでしょう。しかし、預金額や期間を調整すると、税金が0円のまま利息を受け取ることもできます。国が定める制度の活用もおすすめです。定期預金の税金がかからない方法を4つのパターンに分けてご紹介します。

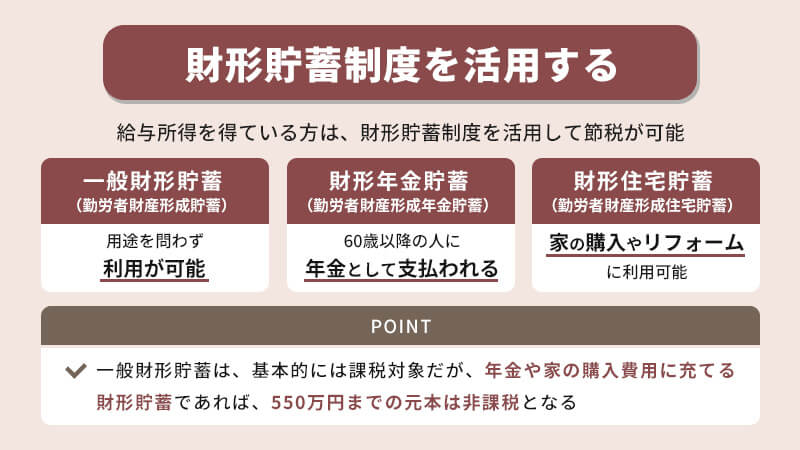

財形貯蓄制度を活用する

勤め先から給与所得を得ている方は、財形貯蓄制度を活用して節税につなげる方法もあります。個人事業主やフリーランスは実践できませんが、勤労者には耳よりな選択肢です。以下、3種類の概要を把握しておきましょう。

- 一般財形貯蓄(勤労者財産形成貯蓄):用途を問わず利用可能

- 財形年金貯蓄(勤労者財産形成年金貯蓄):60歳以降の人に年金として支払われる

- 財形住宅貯蓄(勤労者財産形成住宅貯蓄):家の購入やリフォームに利用可能

一般財形貯蓄は、例外的な理由を除いて課税対象となっています。年金や家の購入費用に充てる財形貯蓄であれば、元本が550万円まで非課税です。税金を0円にしたい方は、550万円をひとつの目安として認識しておくとよいでしょう。

「障害者等の少額貯蓄非課税制度」の活用

障害年金の対象者や身体障害者手帳が交付されている方は、「障害者等の少額貯蓄非課税(マル優)制度」の適用対象になります。元本が350万円以下の場合、利息にかかる税金が非課税となる制度です。350万円の基準には定期預金のほか、以下のような金融資産が該当します。

- 預貯金

- 合同運用信託

- 特定公募公社債等運用投資信託

- 一定の有価証券

上記をあわせて計算した金額が非課税対象の基準となります。定期預金以外も考慮した上で元本などを調整しましょう。

制度を活用するためには非課税貯蓄申告書の提出も必要です。本人確認のために、年金証書やマイナンバーカードも一緒に提示します。金額があいまいなままでは申告できないため、早めに準備を始めると安心です。

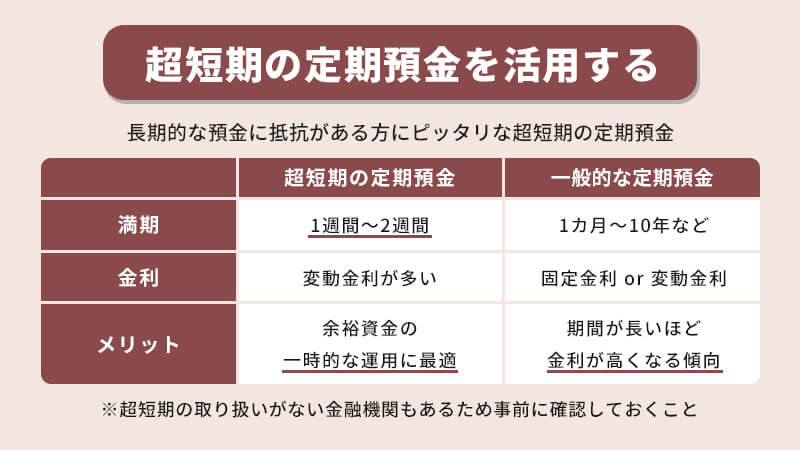

超短期の定期預金を活用する

預け入れてから満期までの期間を調整して節税する方法も有効です。一般的な満期設定は数年単位ですが、数週間程度にできるケースもあります。長期的な預け入れをためらっている方にも適した方法といえるでしょう。 ただし、金融機関によっては超短期の満期を設けていない場合があります。これから利用しようと考えている場合は、あらかじめ確認しておくと安心です。利率とあわせてチェックしましょう。 また、1円未満の利息に対しては税金がかかりません。1円未満は切り捨てるというルールがあることも覚えておきましょう。

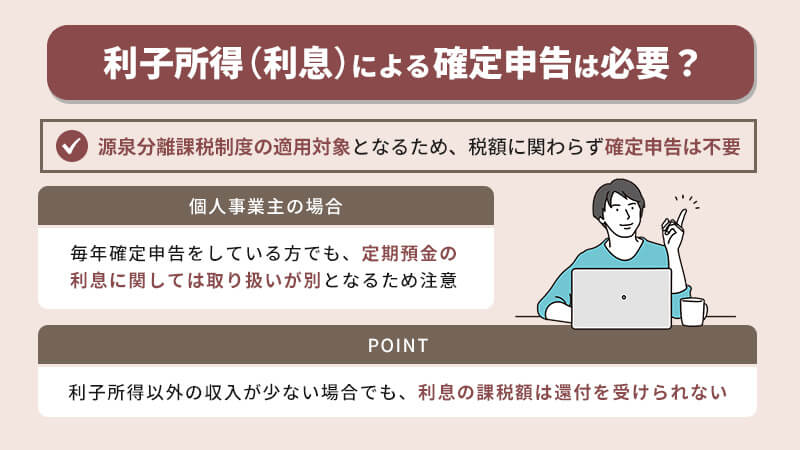

利子所得(利息)による確定申告は必要?

源泉分離課税制度の適用対象となる利子所得は、税額に関わらず確定申告を行う必要はありません。個人事業主など毎年申告している方も、定期預金の利息は別の取り扱いになる点を理解しておきましょう。

利子所得以外の収入が少ない年でも、利息の課税額は還付の対象外です。自分で納税する必要がない利子所得は、収入に関わらず還付を受けられない点にも注意しましょう。

定期預金以外にできる節税対策向け積立方法

「定期預金だけでは節税効果を実感できない」という方は、他の方法を実践するのもおすすめです。iDeCoや、つみたてNISAは非課税枠を設けているため、定期預金よりも高い節税効果を期待できます。積み立てたお金は将来的に活用しやすい点も魅力的です。節税効果を得やすい2つの積立方法について、特徴や仕組みを解説します。

iDeCo(個人型確定拠出年金)

20歳以上の国民に加入を義務付けている国民年金制度に対し、本人の意思によって利用可能な私的年金が「iDeCo」です。積み立ての期間や金額は自分で設定するため、収入や生活状況にあわせて運用しやすい方法ともいえるでしょう。

20歳以上60歳未満の年齢であれば原則誰でも加入が可能です(一定の要件を満たすと65歳まで加入可能)。積み立てたお金は、年金の受け取り対象となる60歳以降に非課税で現金化できます。

利用する前の段階で把握しておきたいのは、60歳を迎えるまで引き出せない点です。なんらかの理由で現金が必要になったときは、手数料などを差し引いた金額となります。

元本を保証していないプランを選んだ場合、預けたお金が減るリスクも考慮しなければなりません。国民年金のみでは不安な方や、長期的に貯蓄を続けたい方に適した方法です。

つみたてNISA

NISA制度は、NISA口座(非課税口座)内で、毎年一定金額の範囲内で購入した株式や投資信託などの金融商品から得られる利益が非課税となります。令和5年度の税制改正大綱にて、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示されました。

つみたて投資枠(つみたてNISA)は年間120万円までが非課税となっており、非課税保有限度額の総枠は1,800万円です。

NISA用の口座は、1人1口座に限定されています。利息による収益だけでなく、金融商品の売買差益によって資産拡大を目指したい方に適した方法です。

定期預金の税金に関するよくある質問

定期預金の税金の理解を深めるためによくある質問と回答を確認しておきましょう。

定期預金の利息に税金はかからない?

定期預金をした場合、預けた元本には税金がかかりませんが、利息に税金がかかります。例えば、定期預金に100万円預けて2,000円の利息が発生した場合は、100万円の元本には税金がかからないものの、2,000円の利息に税金がかかります。

定期預金に100万円を預けると税金はいくらかかる?

税金は利息に対してかかります。例えば、金利0.15%の定期預金に100万円を預けると、利息は1,500円です。この1,500円に20.315%の税金がかかるため、1,500円×20.315%=304円となります。

定期預金の税金など節税対策・資産運用のご相談はネイチャーグループへ

定期預金をはじめ、税金の取り扱いや節税について興味がある方はネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にお任せください。資産運用で充実した未来を具現化するため、ライフスタイルや希望に沿ったサポートを行っています。

税務関係に特化した専門家が多数在籍するコンサルティングファームです。これまで資産運用を意識していなかった方も、プロに任せることで有益な結果を目指せるでしょう。資産運用に関する知識がなくとも、ネイチャーグループであれば安心して実践できます。

ローリスクで始める定期預金だけでなく、不動産投資・株式投資といった本格的な投資のご提案も可能です。情報発信を目的としたセミナーも開催していますので、ぜひ一度ご相談ください。

\定期預金よりも確実!?手残りを増やす方法とは?/

まとめ:定期預金の税金の仕組みを理解して節税につなげよう

定期預金口座に預け入れたお金は、金利から税金を差し引いた分を手にできます。具体的な課税の仕組みを理解して、節税につながる方法をおさえておきましょう。確定申告は不要ですが、還付の対象外である点にも注意しなければなりません。

さらに効率的な資産運用を希望する方は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)の専門家にご相談ください。個別面談やセミナーを通して、安心かつ有益な情報を共有します。さまざまな選択肢を検討しながら最適な方法を見つけましょう。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用