![]() 2023年3月8日

2023年3月8日![]() 2024年4月28日税金対策

2024年4月28日税金対策

リース資産は減価償却の対象になる?計算方法と仕訳処理のポイント

高額な固定資産を取得する際、リースを検討している方もいるのではないでしょうか。リースで取得した資産のうち、一定条件を満たした資産は減価償却が認められています。リース取引は、財務の悪化を防ぎつつ節税効果を期待できる点が魅力です。

ただし、リースで取得した資産が減価償却の対象となるか否かは、契約内容によって異なります。減価償却の計算方法や仕訳にも種類があるため、それぞれの方法を確認しておきましょう。

この記事では、減価償却できるリース取引の条件や減価償却費の計算方法、借り手の会計処理などを解説します。

目次

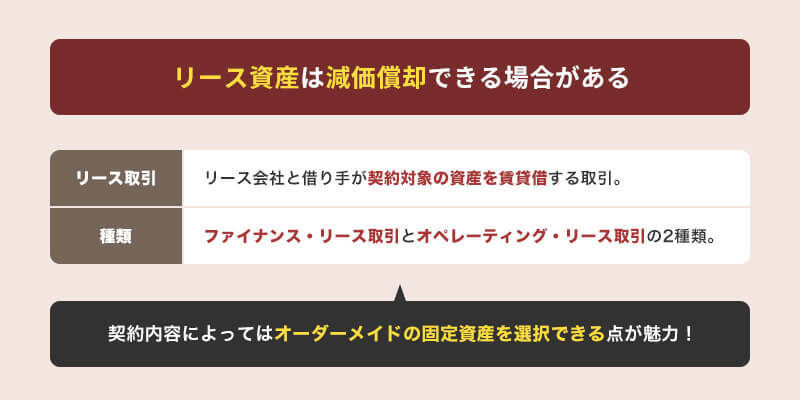

リース資産は減価償却できる場合がある

リース取引とは、リース会社(資産の所有者)と借り手がリース契約を締結し、契約対象の資産を賃貸借する取引です。借り手は、資産を利用する対価としてリース料を支払います。

リース取引にはファイナンス・リース取引とオペレーティング・リース取引の2つの種類があり、一般的に長期での契約となります。また、契約内容によってはオーダーメイドの固定資産を選択できる点が、レンタルとは異なる魅力です。

減価償却の基本を再確認

リース取引によっては、取得した資産の減価償却が認められています。減価償却を上手に活用すると節税効果を期待できるため、基本的な内容について理解を深めておくとよいでしょう。ここでは、減価償却の概要や耐用年数との関連性、計算方法を解説します。

減価償却の概要

減価償却とは、事業用の機械や車、家具・家電といった固定資産の取得価格について、単年度ではなく、一定の年数に分割して経費計上することです。資産を減価償却する際は「減価償却費」という勘定科目を使用します。

減価償却費を計上することで各年度の課税所得を圧縮し、税金の負担を軽減できます。一定の要件を満たしたリース資産の減価償却費は、個人事業主の必要経費、法人における損金算入の対象です(法人の上限金額は税法上の償却限度額まで)。

減価償却資産と耐用年数

減価償却は、長期で使用する資産や経年劣化する資産に対して行う会計上の処理です。例えば、車や建物のように高額な資産は、購入した年度のみでなく長期での使用を前提として購入します。

そういった資産は、時が経つにつれて劣化してゆくものです。そのため、土地や借地権など、経年劣化によって価値が低下しない資産は減価償却の対象になりません。

減価償却の対象となる期間の基準は、法定耐用年数(法律で定められた耐用年数)です。法定耐用年数は、資産の種類や材質などによって異なります。具体例を以下の表にまとめました。

| 資産の種類・材質 | 法定耐用年数 | |

|---|---|---|

| 社用車(小型) | 4年 | |

| 事務用の机、椅子、キャビネット | 金属製 | 15年 |

| 金属製以外 | 8年 | |

| 時計 | 10年 | |

| 看板 | 3年 | |

減価償却の計算方法

減価償却費の計算方法には「定額法」と「定率法」があります。定額法は毎年同額で計上する方法、定率法は毎年一定の割合で計上する方法です。定率法の場合、初年度に計上する金額が最も高くなり、徐々に減額します。

2007年に法改正があり、2007年3月31日以前と4月1日以降に取得した資産では計算方法が異なります。ここで解説している計算方法は、2007年4月1日以降に取得した資産が対象です。

【定額法】

取得価額×定額法の償却率

【定率法】

(原則)未償却残高×定率法の償却率

(上記の計算結果が償却保証額を下回った年度以降)改定取得価額×改定償却率

減価償却費の計算方法は、資産の種類ごとに税務署へ届け出た方法を採用します。ただし、対象の資産(※)によっては定額法のみに限定されるケースがある点に注意が必要です。

※1998年4月1日以降に取得した建物など

(参考: 『国税庁 No.2100減価償却のあらまし』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2100.htm)

(参考: 『国税庁 No.2106定額法と定率法による減価償却(平成19年4月1日以後に取得する場合』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2106.htm)

減価償却できるリース取引とできない取引

リースで取得した資産の全てが減価償却の対象となるわけではありません。リース取引の契約内容によって、減価償却できるケースとできないケースがあります。ここでは、リース取引の種類や減価償却の対象となる取引の条件について解説しましょう。

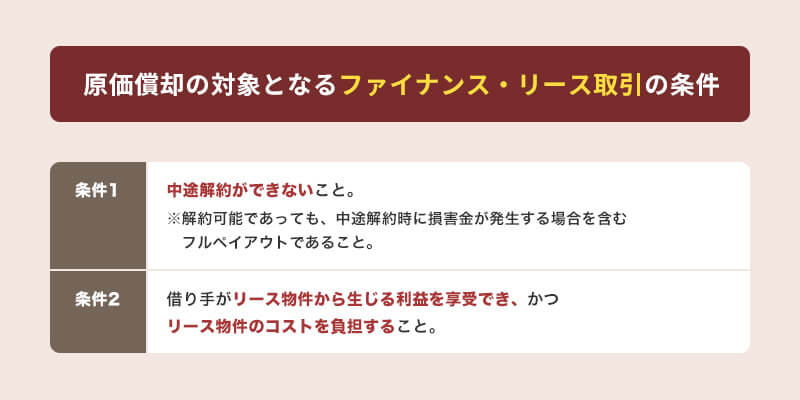

減価償却ができるリース取引

「ファイナンス・リース取引」の条件を満たす場合、減価償却の対象です。ファイナンス・リース取引は、以下2つの条件を満たした取引を指します。

| 中途解約ができない | 解約可能であっても、中途解約時に損害金が発生する(解約時から契約期間満了までの料金が発生する)場合を含む フルペイアウト |

|---|---|

| 借り手が以下の両方を満たす場合 | ・リース物件から生じる利益を享受できる ・リース物件のコストを負担する |

ファイナンス・リース取引は賃貸借であるものの、実態が分割払いの売買取引と類似しています。そのため、会計上も売買取引と同様に減価償却するというわけです。

また、ファイナンス・リース取引は以下2つの種類に分かれます。

| 所有権移転ファイナンス・リース取引 | 一定の条件を満たすファイナンス・リース取引 【例】 ・リース期間中または終了時に所有権が借り手へ移転する ・借り手のオーダーメイド仕様 |

|---|---|

| 所有権移転外ファイナンス・リース取引 | 所有権が借り手に移転しない取引 |

※上記の区分に関わらず、短期(1年以内)・少額(300万円以下)の取引は賃貸借と同様の会計処理が認められる場合もある

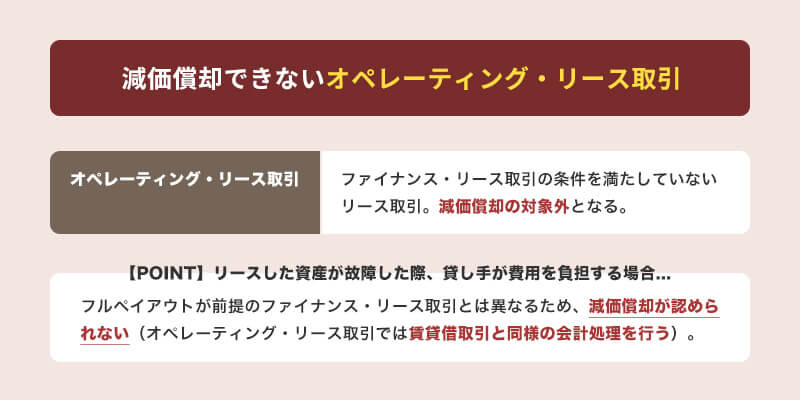

減価償却できないリース取引

リース取引であっても、ファイナンス・リース取引の条件を満たしていない取引は減価償却の対象外です。減価償却できない取引は、オペレーティング・リース取引と呼ばれます。

例えば、リースした資産が故障した際、貸し手が費用を負担する場合は通常のレンタルと類似しています。フルペイアウトが前提のファイナンス・リース取引とは異なるため、減価償却が認められていません。オペレーティング・リース取引では賃貸借取引と同様の会計処理を行います。

リース資産を減価償却する際の計算方法

リース資産における減価償却費の計算方法は、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引で異なります。前者は一般的な売買と同様の計算方法、後者はリース期間を用いた計算方法です。それぞれの考え方と計算方法の違いを具体的に解説します。

所有権移転ファイナンス・リース取引の場合

所有権移転ファイナンス・リース取引の場合、自己所有の資産と同様の計算方法で減価償却を行います。定額法・定率法のどちらを用いるかは、自社が定めている方法をご確認ください。ここでは、定額法の具体例を紹介します。

【条件】

リース資産:小型車

資産の取得価額:330万円

リース料(月額):2万5,000円

リース期間:132か月(11年)

小型車の耐用年数:4年

※リース期間終了後に所有権が借り手へ移転するものとします

上記条件の場合、1年度に計上できる減価償却費は82万5,000円です。

・82万5,000円=取得価額330万円×定額法の償却率0.25※

※取得価額を耐用年数4年で分割して経費計上するため、1÷4=0.25

(参考: 『国税庁 No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2106.htm)

所有権移転外ファイナンス・リース取引の場合

所有権移転外ファイナンス・リース取引の減価償却費は、耐用年数をリース期間として計算します(リース期間定額法)。

【条件】

リース資産:小型車

資産の取得価額: 330万円

リース料(月額):2万5,000円

リース期間(全期間):132か月(11年)

当年度のリース期間:6か月

残価保証額:0円

残価保証とは、リース資産の売却時の価格と保証額の差額を借り手が保証することです。リース期間終了後、貸し手が第三者へリース資産を売却する際、売却価格が契約時に取り決めた保証額を下回る場合、借り手がその差額を保証します。残価保証額が定められている場合、取得価額から控除して計算します。

上記条件の場合、1年度に計上できる減価償却費は15万円です。

・15万円=リース資産の取得価額330万円÷リースの全期間132か月×対象年度のリース期間6か月

(参考: 『国税庁 No.5410減価償却資産の償却限度額の計算方法(平成19年4月1日以後取得分)』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5410.htm)

リース資産を減価償却したときの仕訳

減価償却資産における仕訳処理には「直接法」と「間接法」があります。直接法は減価償却費を計上する際にリース資産から直接差し引く方法、間接法は減価償却累計額を用いて間接的に差し引く方法です。ここでは、それぞれの仕訳方法を具体的に解説します。

所有権移転ファイナンス・リース取引の場合

前述のシミュレーション例を引き続き使用します。

【条件】

リース資産の取得価額:330万円

1年度分の減価償却費:82万5,000円

【リース契約時】

| 借方 | 貸方 |

|---|---|

| リース資産 330万円 | リース債務 330万円 |

【減価償却時(直接法)】

| 借方 | 貸方 |

|---|---|

| 減価償却費 82万5,000円 | リース資産 82万5,000円 |

直接法の減価償却時は、貸方にリース資産を計上(資産が減少)するため、取得時に計上したリース資産から減価償却の金額を直接控除できます。これにより、リース資産の現在価値の把握が容易です。

【減価償却時(間接法)】

| 借方 | 貸方 |

|---|---|

| 減価償却費 82万5,000円 | 減価償却累計額 82万5,000円 |

間接法では貸方に減価償却累計額(資産のマイナス勘定)を用いることで、間接的に資産を減少させる仕組みです。減価償却の金額をリース資産から直接控除しないため、リース資産の取得価格を把握しやすくなります。

所有権移転外ファイナンス・リース取引の場合

所有権移転外ファイナンス・リース取引の仕訳は、基本的に所有権移転ファイナンス・リース取引と同様です。

【条件】

資産の取得価額:330万円

1年度分の減価償却費:15万円

【リース契約時】

| 借方 | 貸方 |

|---|---|

| リース資産 330万円 | リース債務 330万円 |

【減価償却時(直接法)】

| 借方 | 貸方 |

|---|---|

| 減価償却費 15万円 | リース資産 15万円 |

【減価償却時(間接法)】

| 借方 | 貸方 |

|---|---|

| 減価償却費 15万円 | 減価償却累計額 15万円 |

リース取引を選択する4つのメリット

リース取引は、購入やレンタルと類似した性質を有しています。税法上の分類が少々複雑なため、あえてリース取引を選択するメリットが分かりにくいと感じる方もいるのではないでしょうか。ここでは、借り手がリース取引を選択するメリットについて、解説します。

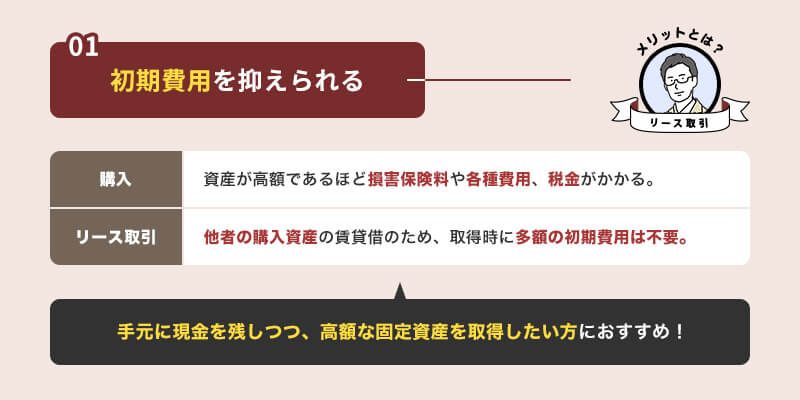

初期費用を抑えられる

リース取引のメリットは、毎月〇万円など契約時に定めた少額の支払いのみで高額な資産を取得できる点です。

購入の場合、資産が高額であるほど本体代金に加えて損害保険料や各種費用、税金がかかります。一方、リース取引は他者が購入した資産の賃貸借であるため、資産の取得時に多額の初期費用を要しません。手元に現金を残しつつ、高額な固定資産を取得したい方に向いています。

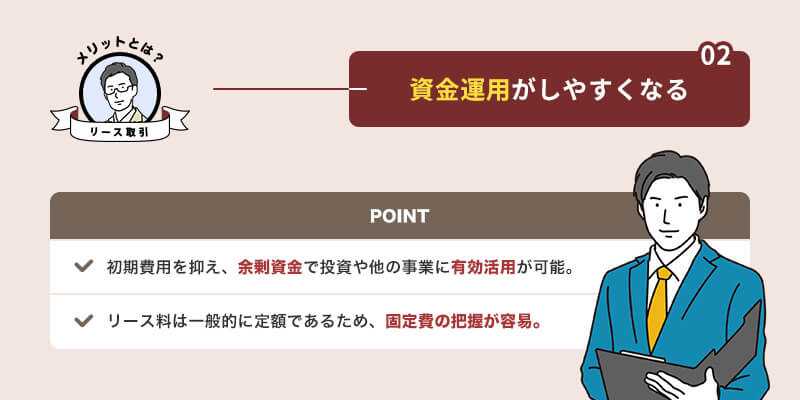

資金運用がしやすくなる

リース取引は、手元の資金を有効活用したいケースにおいても効果的です。例えば、新規事業に必要な設備をリースで取得し、手元に余剰資金を残します。その資金を投資や他の事業のために活用すれば、効率良く事業を拡大できるでしょう。

また、融資を受けて資産を購入する場合、金利の変動によって返済額が増えるリスクがあります。リース料は一般的に定額であるため、固定費の把握も容易です。

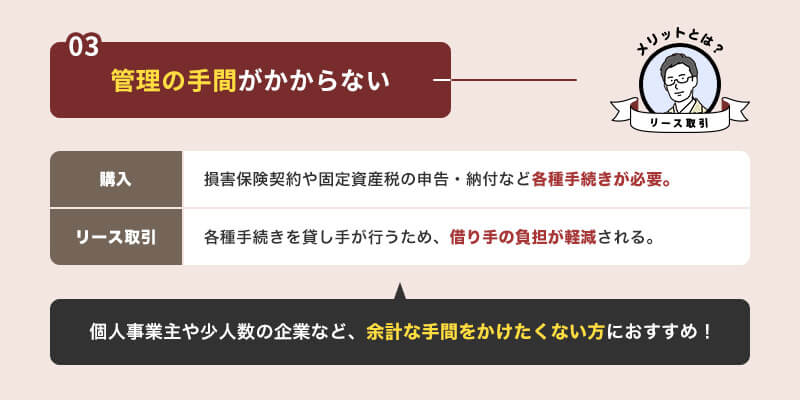

管理の手間がかからない

固定資産を購入する場合、損害保険契約の手続きや固定資産税の申告・納付など各種手続きをしなければなりません。忙しい日々の中、手続きに苦労した経験がある方もいるのではないでしょうか。

リース取引では各種手続きを貸し手が行うため、借り手の負担が軽減されます。個人で事業を営む方や少数精鋭の中小企業など、余計な手間をかけたくない方に向いているでしょう。

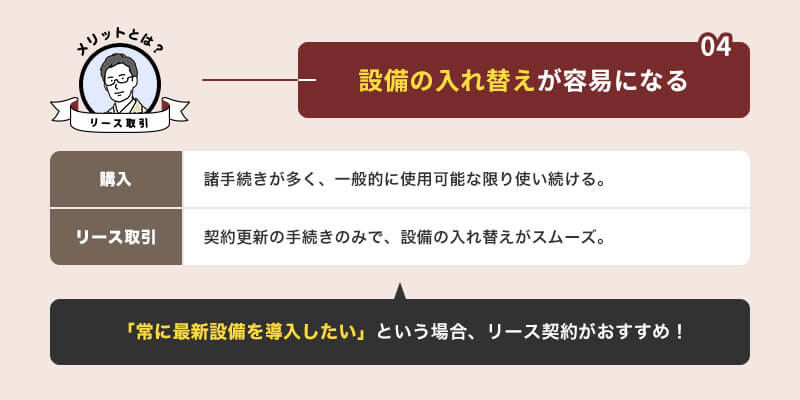

設備の入れ替えが容易になる

昨今はIT技術の進化に伴い、各業界の製品開発が盛んです。「常に最新設備を導入したい」というケースでは、購入よりもリースが適している可能性があります。

高額な固定資産を購入する場合、一般的に使用可能な限り使い続けます。初期費用や購入手続きにかかる手間を考慮すると、設備の入れ替えをためらってしまうこともあるでしょう。

リースを選択し、契約期間終了後に新たなリース契約を締結すれば、設備の入れ替えがスムーズです。

リース取引におけるデメリットと注意点

リースは購入とレンタル双方の利点を持ち合わせていますが、支払い金額や所有権について注意が必要です。メリットと併せて注意点を確認しておきましょう。

ただし、リースといっても契約内容によって特徴が異なります。契約時の条件を慎重に確認し、自社の意向に適しているかどうかをご確認ください。

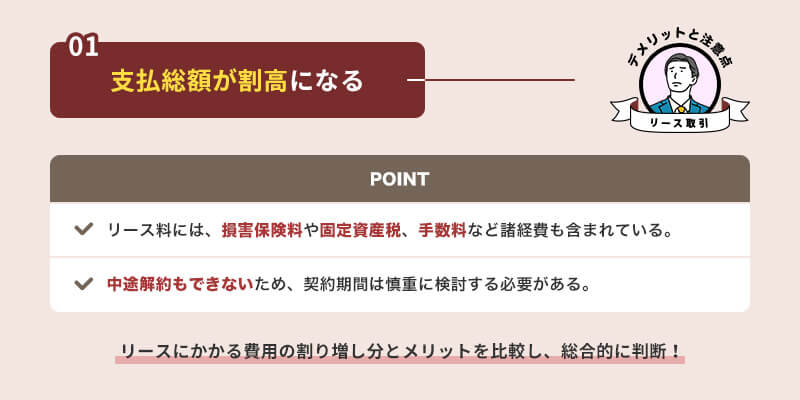

支払総額が割高になる

リース料には、本体価格だけでなく損害保険料や固定資産税、リース会社への手数料など諸経費が含まれています。分割払いの分、購入よりも割高な手数料がかかる点にご注意ください。中途解約もできないため、契約期間は慎重に検討しなければなりません。

リースにかかる費用の割り増し分とリースのメリットを比較し、購入とどちらがよいかを総合的に判断しましょう。

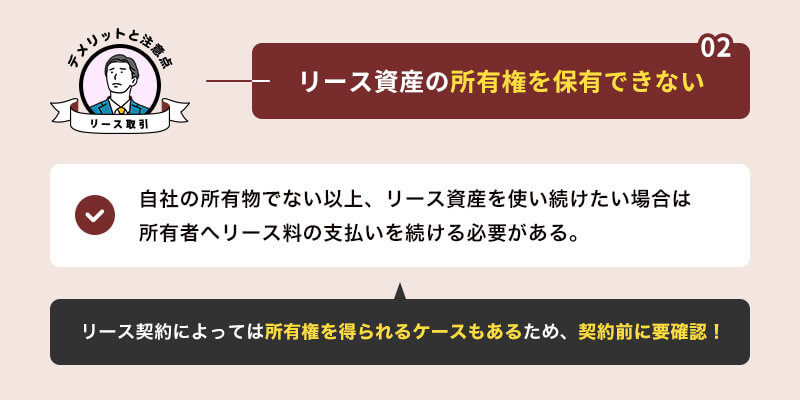

リース資産の所有権を保有できない

一定の要件を満たしたリース資産は減価償却できるため、税制上のメリットがあります。とはいえ、一般的なリース取引の所有権は貸し手にあり、たとえ長期でリースした場合でも所有権を得られません。自社の所有物でない以上、リース資産を使い続けたい場合は所有者へリース料の支払いを続ける必要があります。

ただし、リース契約によっては所有権を得られるケースもあるため、自社で所有権を取得したい場合は契約前にご確認ください。

税金対策は万全ですか?資産運用のご相談はネイチャーグループへ

キャッシュフローの悪化を防ぎつつ税金対策を検討したい方にとって、リースが有効的な手段のひとつです。ただし、キャッシュフローの改善や税金対策には、リースの他にも複数の選択肢があるため、自社に最適な選択肢を探してみましょう。

会計処理や確定申告、税金対策といった税務を自社で一貫して行うことも手です。とはいえ、度重なる法改正によって税務が複雑化しています。少しでもお悩みの方は、専門家である税理士への相談を検討してみてはいかがでしょうか。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)は、税金対策や資産運用に強みを持った税理士法人です。豊富な実績を持つ税理士が、第三者の目線で最適なプランをご提案しますので、お気軽にお問い合わせください。

\減価償却を活用!?所得税・法人税を下げる方法とは?/

まとめ

リースを利用すると、固定資産の取得時にキャッシュフローの悪化を防ぎます。高額な初期費用を必要とせず、減価償却による節税効果を期待できる点が魅力です。ただし、購入よりも割高の傾向があるなど、注意点も考慮して検討しましょう。

財務の改善や税金対策において、適切な選択肢はケースバイケースです。現状での最善策を模索している方は、ぜひネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)へご相談ください。税金対策や資産運用に強みを持った税理士が、最適なプランをご提案いたします。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用